FONDS exklusiv: Die Energiegewinnung und -versorgung ist eines der globalen Megathemen. Warum haben Sie vor rund zwei Jahren Ihre Fonds-palette um einen zweiten Energiefonds erweitert?

Hannes Loacker: In der Raiffeisen KAG haben wir uns Mitte 2019 dazu entschlossen, die gesamte Fondspalette stärker in Richtung Nachhaltigkeit auszurichten. Angefangen haben wir mit dem Energiethema. Zunächst wurde der RaiffeisenEnergie-Aktien insofern umgewandelt, dass nur noch in jene Öl- und Gasunternehmen investiert wird, die den grünen Transformationsprozess deutlich erkennbar beschritten haben. Gleichzeitig haben wir unsere Aktien von Schieferöl- und Schiefergasproduzenten trotz des Kurspotenzials verkauft. Zudem investieren wir ein Viertel des Fondsvolumens in Unternehmen aus dem Bereich Erneuerbare Energien. Da es bereits klar war, dass im Zuge der Energiewende viel Kapital in diesen Sektor fließen wird, haben wir den Raiffeisen-Smart-Energy-ESG-Aktien aufgelegt. Der Startschuss für den Green Deal in der Europäischen Union gab uns dann wenige Monate später recht. Die Themen des Green Deal sind in weiten Teilen deckungsgleich mit denen unseres Raiffeisen-SmartEnergy-ESG-Aktien.

Welche Themen sind das und wie setzen sie diese im Portfolio des Fonds um?

H. L.: Gemeint sind die Themen Erneuerbare Energien, grüne Mobilität, Renovierungswelle und Wasserstoff, die wir in ihrer ganzen Breite abbilden. Konkret bedeutet das, dass knapp 50 Prozent des Fondsvolumens in Unternehmen der Bereiche Windkraft-, Solar- und Wasserkraft angelegt sind. Etwa 25 Prozent der Investments sind den Sektoren Energiemanagement, Transport und E-Mobilität zuzuordnen. Im Bereich Energieeffizienz, einschließlich Green Buildings, sind 16 Prozent investiert und in den Sektor Kreislaufwirtschaft sechs Prozent. Bislang erst im Umfang von fünf Prozent befinden sich Unternehmen in dem Fonds, die in den Themen Energiespeicherung und Energieverteilung, einschließlich sogenannter Smart Grids, also intelligenter Stromnetze, unterwegs sind.

Warum finden sich zwei Halbleiter-Aktien in den Top Ten?

H. L.: Je höher der Elektrifizierungsgrad bei einem Auto ausfällt, desto größer ist der Anteil von Halbleitern, die im Fahrzeug verbaut werden. Daher profitieren die beiden Aktien Infineon und onsemi stark von der E-Mobilität. Die entsprechenden Umsatzanteile erreichen bis zu 40 Prozent und liegen damit deutlich über unserer Mindestanforderung von 25 Prozent.

Der Fonds ist technik-affin ausgerichtet. Besteht darin nicht ein Klumpenrisiko, gerade mit Blick auf jüngste Marktentwicklungen?

H. L.: Nein, aus zwei Gründen: Unser Anteil an Informationstechnologien (IT) beträgt 24 Prozent. Etwa die Hälfte davon machen aber Unternehmen mit ganz unterschiedlichen Geschäftsfeldern aus. Da sind First Solar, ein Hersteller von Dünnschicht-PV-Modulen zu nennen, Flat Glass, ein Unternehmen, das Glas für Photovoltaikmodule fertigt, Landis und Itron, beides Hersteller von intelligenten Messsystemen, sogenannten Smart Metern und Solar-Edge, ein Produzent von Wechselrichtern und Batteriesystemen. Das zeigt, wie breit die Diversifikation innerhalb des IT-Sektors ist. Zweitens zeigt ein Blick auf andere Fonds unserer Peergroup, dass dort die IT-Gewichtungen teils doppelt bis drei Mal so hoch sind.

Der Fonds trägt die drei Buchstaben ESG im Namen. Wie ermitteln Sie die ESG-Qualität der Portfoliotitel?

H. L.: Jedes Unternehmen in unserem Fonds muss über einen Wert von 50 auf einer bis 100 reichenden Skala bei unseren Raiffeisen-ESG-Indikators verfügen. Der Gesamtindikator des Raiffeisen-SmartEnergy-ESG-Aktien liegt bei 77, einem der höchsten Werte innerhalb unserer Fondspalette. Für die Ermittlung der ESG-Indikators greifen wir auf internes Research, externe Ratingagenturen und die Nachhaltigkeitsziele der Vereinten Nationen, die Sustainable Development Goals, zurück.

Messen Sie auch den CO2-Fußabdruck des Fondsportfolios?

H. L.: Ja, wir berechnen den CO2-Fußabdruck je investierter Million auf Basis der Daten von MSCI ESG, mit denen wir rund 93 Prozent des Portfolios abdecken können. Es liegen immer noch nicht für alle Titel die Daten in der erforderlichen Qualität vor, aber die Datenlage verbessert sich zusehends. Das Fondsportfolio erzeugt mit einem CO2-Fußabdruck von 63 Tonnen CO2 je investierter Million nur ein Zehntel des CO2-Fußabdrucks des weltweiten Energieindex MSCI World Energy All Country. Dabei schauen wir uns auf Basis von Scope 1 und 2 auch die direkten Emissionen innerhalb der Wertschöpfungskette an sowie von Scope 3 die indirekten Emissionen. Auf sie hat das Unternehmen keinen direkten Einfluss, weil sie beim Einkauf von Produkten und beim Verkauf der gefertigten Erzeugnisse entstehen. Auch hier liegen wir teils deutlich unter dem Indexwert.

Gibt es ein CO2-Reduktionsziel für den Fonds?

H. L.: Ja, unser Ziel ist es, den CO2-Fußabdruck des Fonds jedes Jahr zu verringern. 2021 war dies allerdings nicht möglich, da die Emissionen im Jahr zuvor pandemiebedingt wegen der deutlich geringeren Wirtschaftsaktivitäten generell stark gesunken sind.

Stimmt. Inwieweit berücksichtigen Sie auch Sozial- und Governance-Kriterien?

H. L.: Dieser Fonds ist prädestiniert dafür, dass er den Fokus auf das „E“, also die Umwelt legt. Gleichwohl ist es so, dass die Sozial- und Governance-Anforderungen auch vonseiten der Regulatorik an Bedeutung gewinnen und von dem Fonds abgebildet werden. Wenn beispielsweise ein Portfoliotitel mit Korruption in Verbindung gebracht wird, stößt das bei uns im Haus eine interne Prüfung an, die bis zum Titelausschluss führen kann. Ein aktuelles Beispiel ist der Autobauer Tesla, in den aufgrund arbeitsrechtlicher Verfehlungen seit ein paar Jahren kein Fonds unseres Hauses investieren darf. Ähnlich ist unser Vorgehen im Bereich der fossilen Energieträger Erdgas, Erdöl und Kohle sowie bei der Atomkraft. Im Raiffeisen-SmartEnergy-ESG-Aktien enthaltene Unternehmen dürfen keine Umsätze in der Förderung beziehungsweise Produktion dieser Energiequellen erzielen. Sozial- und Governance-Anforderungen, angefangen beim Arbeitsschutz bis hin zu Gleichstellungsfragen, stehen zudem im Mittelpunkt unserer Engagement-Aktivitäten, also insbesondere bei Unternehmensdialogen.

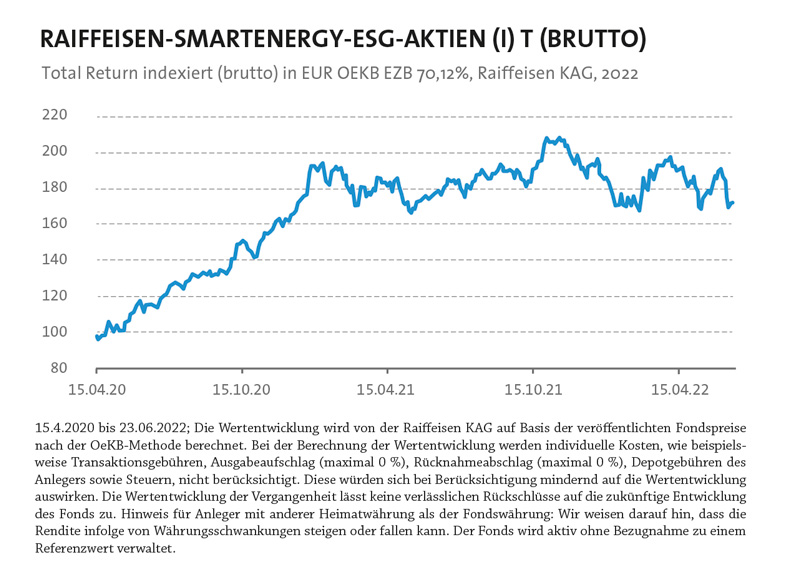

Ein Blick auf den Kurschart zeigt, dass sich der Fonds nach dem ersten Jahr schwertut, sein Kurspotenzial zu erschließen. Woran liegt das?

H. L.: Der SmartEnergy-ESG-Aktien investiert vorrangig in Wachstumswerte. Schon seit zwölf bis 18 Monaten preisen die Kapitalmärkte sukzessive die Erwartung von Zinsanhebungen aufgrund der steigenden Inflation ein. Dadurch gibt es für viele Wachstumsunternehmen von der Bewertungsseite her Gegenwind, da die Aufnahme von Fremdkapital dadurch teurer wird. Bei einigen Unternehmen der Erneuerbaren Energien, insbesondere im Windkraftsektor, sorgten zudem Gewinnwarnungen für fallende Kurse, weil die massiv gestiegenen Materialkosten nicht wie erforderlich weitergegeben werden konnten. Dennoch gilt es festzuhalten, dass reine Indizes aus dem Bereich der Erneuerbaren Energien wie der MSCI Global Alternative Energy Index oder der S&P Global Clean Energy Index 2021 deutliche Wertverluste, vielfach zwischen 15 und 25 Prozent, erlitten haben, während unser viel breiter aufgestellter Fonds einen Wertzuwachs von knapp zehn Prozent erzielt hat.