Die aktuelle Ukraine-Krise hält die globalen Finanzmärkte gehörig in Atem. Die Kurse schwanken kräftig und reagieren auf jede kleinste Meldung. Auch die steigenden Energiepreise belasten zunehmend. Schließlich wachsen damit auch die Sorgen über die weitere Konjunkturentwicklung. Verständlich, wenn manch ein Vermögender vorsichtiger vorgehen möchte.

Doch wie ernst ist die Lage? Robert Löw, Vorstandsvorsitzender der Liechtensteinischen Landesbank Österreich (LLB Oe), sagt: „Auch wenn die Flut dramatischer Nachrichten zum Krieg in der Ukraine gepaart mit explodierender Inflation nervös macht, sollten langfristige Investoren einen kühlen Kopf bewahren und Anlageentscheidungen überlegt treffen.“ Löw blickt auf seine langjährige Markterfahrung zurück: „Wie viele schwere Krisen der vergangenen Jahrzehnte wird auch die aktuelle Krise vorbeigehen.“

Kurzfristige Turbulenzen durchtauchen

Ähnlich lautet der Tenor bei anderen Privatbanken. Waltraud Perndorfer, Leiterin der Privatbank der Raiffeisen Landesbank Oberösterreich, sagt: „Insbesondere bei kriegerischen Auseinandersetzungen reagieren Finanzmärkte kurzfristig meist höchst sensibel. Die Richtung ist abhängig von der Einschätzung der Marktteilnehmer zu den längerfristigen Konsequenzen.“ Perndorfer meint in diesem Zusammenhang allerdings auch, dass sich in der Regel nach einer Phase der Überhitzung eine Beruhigung und eine Orientierung auf die „neue Normalität“ einstellt.

Die Experten mahnen daher vor überzogenen Reaktionen auf die aktuellen Turbulenzen. Bei einer näheren Betrachtung sei dabei vielfach erkennbar, dass Kursrückgänge eine Überreaktion darstellen und keinen wesentlichen beziehungsweise langfristigen Einfluss auf das Geschäftsmodell der jeweiligen Gesellschaft haben, ergänzt Nikolaus Juhász, Vorstandsmitglied BKS Bank.

Jedoch verunsichert nicht nur der Ukraine-Konflikt, sondern auch das schrittweise Ende der historisch lockeren Geldpolitik viele Vermögende. Juhász wiegelt die geldpolitischen Entwicklungen vorsichtig ab und sagt, dass eine Zinswende bremsende Effekte auf die Konjunktur und somit auch auf die Finanzmärkte hat. Der erfahrene BKS-Bank-Experte meint allerdings auch, dass die Notenbanken das dynamische Wirtschaftswachstum nicht abwürgen wollen und kommunizieren die geplanten Maßnahmen sehr offen: „So können sich die Marktteilnehmer gut darauf einstellen und Marktbewegungen antizipieren. Wenn die Notenbanken bei den veröffentlichten Zinserhöhungen bleiben, kann der Finanzmarkt damit gut umgehen.“

Günstiger Einstieg bei Anleihen?

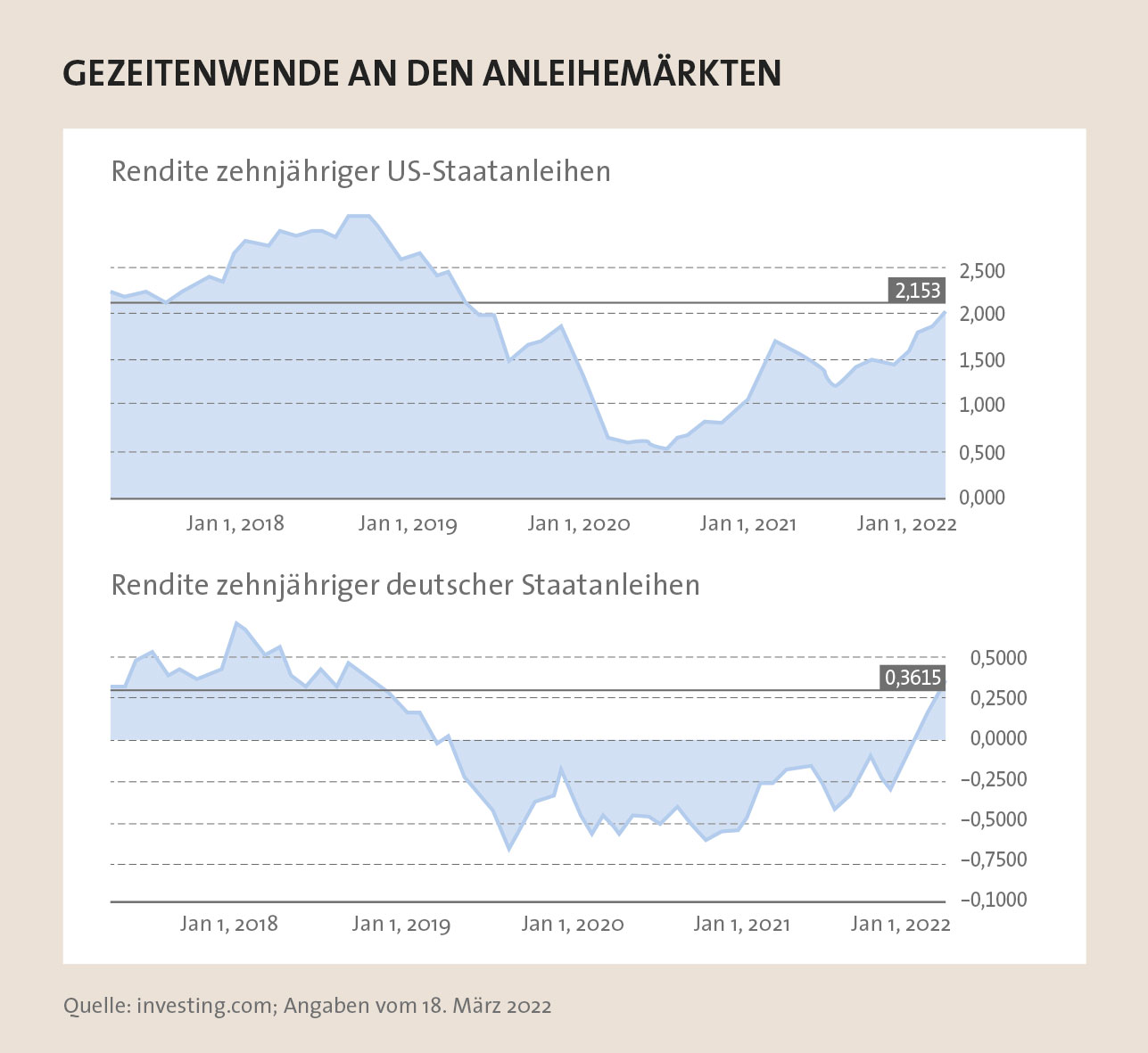

Freilich, die Renditen bei länger laufenden Papieren sind bereits vor Monaten angestiegen, wie der Blick auf die Renditen zehnjähriger Staatsanleihen in Deutschland sowie den USA verdeutlicht (siehe die Grafik) Damit sind wiederum die Kurse gesunken. Denn bei solchen Papieren droht in einem Umfeld steigender Inflationsraten ein besonders hoher realer Wertverlust, weshalb sich immer mehr Anleger von solchen Papieren trennen.

Einzig, Kurskorrekturen an den Bondmärkten könnten inzwischen wieder Kaufchancen bieten, etwa bei Unternehmensanleihen, die ebenfalls Kursverluste verzeichneten. Perndorfer verweist auf die Strategie in ihrem Haus: „Fundamental stehen viele Unternehmen nach wie vor gut da, sodass die höheren Zinsaufschläge zu Bundesanleihen einen größeren Puffer für potenzielle Ausfälle bieten.“

Bei der Privatbank habe man Positionen in Unternehmensanleihen mit niedrigerer Bonität und dementsprechend höheren Renditen – somit aus dem Hochzinssegment – antizyklisch erhöht, nicht zuletzt, da die Marktstimmung angeschlagen sei. Perndorfer verweist auch auf die Indikatoren aus dem Bereich der Behavioral Finance, der sogenannten Verhaltensökonomie, die man bei der Privatbank in diesem Zusammenhang gut im Auge behält. „Solche Indikatoren deuten aufgrund des übertriebenen Pessimismus auf Kaufsignale“, sagt sie.

Auch inflationsindexierte Anleihen stehen bei der Privatbank seit dem Vorjahr im Fokus. Bei solchen Papieren werden Kupon und Nominale an die Inflationsentwicklung angepasst. Allein die Erwartung, dass die Inflation weiter steigt, treibt die Kurse an. „Inflationsindexierte Anleihen haben aufgrund der Inflationsentwicklung auch im laufenden Jahr die Nase vorne“, konstatiert Perndorfer.

Löw von der LLB Oe verweist zudem auf mögliche Chancen mit Schwellenländeranleihen aus rohstoffreichen Ländern: „Allerdings bleibt der Markt für Emerging-Market-Bonds auch nach dem Ausverkauf in Folge des Ukraine-Kriegs anfällig für Kursrückschläge, weshalb wir lange Laufzeiten vorerst meiden würden.“ Bei kürzeren Laufzeiten erhalten Anleger rascher ihr Geld zurück und können umso schneller gegebenenfalls umschichten.

Sachwerte sind zunehmend gefragt

Problematischer bleibt das Umfeld für sehr solide Bonds aus den Industriestaaten, die trotz der Kursverluste noch immer sehr niedrige Renditen aufweisen. Löw verweist in diesem Zusammenhang auf die negativen Realrenditen, die das historisch erfolgreiche Konzept einer hohen Gewichtung an Staats- und Unternehmensanleihen guter Bonität in Mischportfolios nunmehr ins Wanken brächten. „Dies hat gravierende Implikationen für Anleger, die auf ein herkömmliches Mischportfolio vertrauten“, konstatiert Löw. Speziell konservativere Investoren mit einer durchschnittlichen Aktienquote von einem Drittel oder weniger müssten sich entweder mit einem Veranlagungsergebnis unter der Inflationsrate anfreunden oder das Veranlagungskonzept radikal umstellen.

Der Ausweg sei laut Löw die Aufstockung von Sachwerten wie etwa Aktien. „Speziell die US-Aktienmärkte haben inklusive der Korrektur vom Jänner bereits viel Negatives eingepreist, was einen ersten Aufstockungsschritt rechtfertigt“, sagt er. Überhaupt hält man bei der LLB Oe Aktien derzeit für den attraktivsten Sachwert und damit auch für die wichtigste Komponente in einem Portfolio, das ein Ertragsziel über der Inflationsrate aufweist. Auch Immobilien und Rohstoffe stehen in Bezug auf Sachwerte im Fokus, da diese, je nach Mischung, einen realen Vermögenserhalt beziehungsweise einen -zuwachs versprechen, betont Löw. Der langjährige Privatbanker mahnt jedoch auch, die deutlich höheren Schwankungen bei der Aufstockung an Sachwerten zulasten sicherer Anleihen nicht zu unterschätzen.

Juhász von der BKS Bank verweist auch auf die zuletzt positive Entwicklung beim Goldpreis. Dieser hatte nach Ausbruch des Ukraine-Kriegs ein gutes Stück zugelegt und im März zügig die Marke von 2.000 Dollar die Unze übersprungen. Das gelbe Edelmetall erfülle damit einmal mehr seine Funktion als Krisenwährung, wenn auch der Goldpreis zunehmend Gegenwind von der Zinswende erfährt. Schließlich wirft ein Goldinvestment keine Zinsen ab. Angesichts steigender Zinsen nehmen damit die Opportunitätskosten bei einer Veranlagung in das Edelmetall zu.

Volatilitätsstrategien gegen den Abschwung

Als weiteren Krisenschutz sieht man bei der LLB Oe jene Produkte, die auf einen Anstieg der Marktvolatilität setzen. „Long Volatility-Strategien sind ein gutes Beispiel für eine alternative Diversifikation. Wie der englische Name suggeriert, profitieren sie von steigenden Schwankungen, die üblicherweise bei fallenden Aktienmärkten auftreten“, sagt Löw. Er meint, in Kombination mit Aktieninvestments stabilisieren Long Volatility-Strategien das Portfolio, wenn es in Krisen darauf ankommt, und bieten damit einen erheblichen Mehrwert.

Alles in allem sollten Anleger gerade im aktuellen Umfeld auf eine breite Streuung achten und einen langfristigen Anlagehorizont gut vor Augen haben. Kurzfristig dürften die Turbulenzen anhalten.