Es waren drei herausfordernde Jahre: Anfang 2020 brach die Coronapandemie aus. Seit gut einem Jahr sorgen der Ukrainekrieg sowie die kräftige Zinswende für Verunsicherung. Je nach Region fallen die Nachwehen der Turbulenzen an den Börsen jedoch unterschiedlich aus. Vincent Denoiseux, Head of ETF Investment Strategy at Amundi, spannt den Bogen zu den nordischen Märkten und sagt: „Über einen Zeitraum von drei Jahren, von Ende Januar 2020 bis Ende Januar 2023, erzielte der MSCI Nordic Total Return Net Index auf Eurobasis in einem sehr turbulenten Marktumfeld eine Performance von 33,10 Prozent. Damit übertraf er den MSCI Weltindex auf vergleichbarer Basis.“ Selbst der MSCI All Countries World Index (ACWI), der auch Schwellenländer-Aktien enthält, wurde überholt.

Insgesamt umfasst der nordische MSCI-Index vier Länder, wobei Schweden die größte Gewichtung darin einnimmt, gefolgt von Dänemark, Finnland und Norwegen. Vor allem eines haben die Regionen gemein: Viele Unternehmen sind stark exportorientiert, heißt es seitens Nordea Asset Management. Darunter befinden sich zudem zahlreiche multinationale Konzerne mit bekannten Markennamen. Eine solche internationale Ausrichtung birgt vor allem in Zeiten eines starken US-Dollars Vorteile, ergänzt Wilhelm Bruun, Fondsmanager des Evli Nordic Fund. Dann vergünstigen sich die Ausfuhren allein in die USA, ein wichtiger Absatzmarkt.

Insgesamt umfasst der nordische MSCI-Index vier Länder, wobei Schweden die größte Gewichtung darin einnimmt, gefolgt von Dänemark, Finnland und Norwegen. Vor allem eines haben die Regionen gemein: Viele Unternehmen sind stark exportorientiert, heißt es seitens Nordea Asset Management. Darunter befinden sich zudem zahlreiche multinationale Konzerne mit bekannten Markennamen. Eine solche internationale Ausrichtung birgt vor allem in Zeiten eines starken US-Dollars Vorteile, ergänzt Wilhelm Bruun, Fondsmanager des Evli Nordic Fund. Dann vergünstigen sich die Ausfuhren allein in die USA, ein wichtiger Absatzmarkt.

Wie ertragreich eine offene Wirtschaft ist, verdeutlichen die Ergebnisse des Prosperity Index, der von der Londoner Denkfabrik Legatum Institute seit Jahren veröffentlicht wird und den Wohlstand in 167 Ländern weltweit misst, so zum Beispiel anhand der Infrastruktur und des freien Marktzugangs. Das Ergebnis ist bezeichnend: Allein 2021 rangierten die vier genannten nordischen Länder auf Platz eins bis vier. Ende Februar wurde nunmehr der Index 2023 veröffentlicht. Einmal mehr führten die Länder das Ranking an. Zum Vergleich: Deutschland rangiert auf Platz 9, Österreich auf Platz 14.

Mike Judith, Head of International Sales & Client Portfolio Management bei DNB Asset Management, verweist zudem auf den hohen Stellenwert der Nachhaltigkeit in den nordischen Regionen. „Viele Unternehmen sind führend in den Bereichen nachhaltige Entwicklung und Umweltschutz. Dies macht nordische Aktien attraktiv für jene Anleger, die ihre Investitionen mit ihren Werten in Einklang bringen wollen“, sagt Judith.

GÜNSTIGE BEWERTUNGEN

Ebenso punkten die nordischen Aktienmärkte mit günstigen Bewertungen. So lag das Kurs-Gewinn-Verhältnis (KGV) des MSCI Nordics Ende Januar bei durchschnittlich 17,03. Beim MSCI Weltindex lag die Kennzahl bei 18,18 und beim MSCI ACWI war es 17,37. Ebenso interessant für Anleger ist der Vergleich der durchschnittlichen Dividendenrendite. Sie erreichte auf den nordischen Märkten zuletzt 2,83 Prozent. Allein beim MSCI Weltindex lagen sie mit 2,09 Prozent ein gutes Stück darunter.

Allerdings zeichnen sich die Börsen der einzelnen Länder durch unterschiedliche Schwerpunkten aus: So überzeugt etwa die Kopenhagener Börse mit einer Reihe etablierter Gesundheitstitel. An der Börse in Oslo gibt es zahlreiche Öl- und Gaskonzerne, wobei der Sektor von Europas verstärkter Suche nach fossilen Energiequellen abseits von Russland profitiert. In Helsinki ist die Börse von der Schwerindustrie, so etwa aus dem Stahlsektor, und einigen soliden Banken geprägt. In Stockholm können Anleger in zahlreiche internationale Industrieunternehmen investieren.

Passiv oder aktiv investieren?

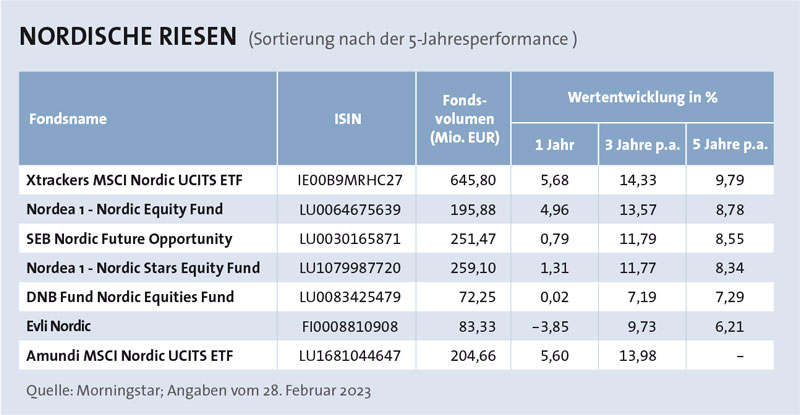

Anleger können mit aktiv oder passiv gemanagten Fonds auf die Märkte im hohen Norden setzen. Letzteres ermöglichen Exchange Traded Funds, kurz ETF. Diese grundsätzlich börsengehandelten Fonds ermöglichen eine kostengünstige Teilhabe an der Entwicklung eines Index. Interessant ist in diesem Zusammenhang der Blick auf die Wertentwicklung beider Fondstypen (siehe Fondstabelle).

Auf Ein- und Drei-Jahres-Sicht legten die ETF von Amundi und db-xtrackers eine bessere Wertentwicklung zurück als aktiv gemanagte Fonds aus der Region. Die ETF bilden die Wertentwicklung des MSCI Nordic Index ab. Für Denoiseux von Amundi liegen die Gründe für die unterschiedliche Wertentwicklung auf der Hand: „Insbesondere für aktive Vermögensverwalter war es schwer, in der härtesten Phase der Covid-Krise, somit Anfang 2020, voll investiert zu bleiben.“ Somit hinkten sie bei der ebenso raschen Markterholung, die im Herbst desselben Jahres folgte, Indexfonds nach.

Hinzu kommt der Umstand, dass der Welthandel aufgrund Chinas strenger Null-Covid-Politik unter Druck geriet. Doch das Blatt könnte sich im aktuellen Jahr auch für aktive Fondsmanager wenden, da die globale Konjunktur von dem Ende des strengen Lockdowns im Reich der Mitte neuen Schwung bekommen sollte. Dies dürfte sich insbesondere auf Unternehmen mit einer internationalen Ausrichtung positiv auswirken, auf die Nordic-Fondsmanager setzen.

Dänemark und Finnland im Fokus

Wie aber sieht die Selektion in der Praxis aus? Der Nordic Equity Fund etwa umfasst rund 30 Aktien, wobei derzeit der Finanzsektor mit Titeln aus Dänemark und Finnland die höchste Gewichtung einnimmt. Dazu zählen Sampo Group und Tryg. „Sampo Group ist eine Versicherungsholding mit Sitz in Finnland“, präzisiert Co-Fondsmanager Niklas Kristoffersson. Der finnische Konzern ist vor allem in der Sachversicherung (Property and Casualty, kurz P&C) aktiv. Dies wird unter anderem mit der Tochtergesellschaft If P&C Insurance Holding abgedeckt. In England ist Sampo Group etwa mit Hastings Group tätig. Doch auch der Lebensversicherungsbereich wird abgedeckt, wobei sich Sampo künftig stückweise von diesem Geschäft trennen möchte.

„Tryg Forsikring ist ebenfalls in der Versicherungsbranche tätig“, ergänzt Carl Mattiasson. Er ist der zweite Co-Fondsmanager des Nordic Equity Fund. Der dänische Konzern deckt nebst der Sach-, auch die Kautions- und Kreditversicherungen ab. Im Juni 2021 übernahm Tryg Forsikring zudem den britischen Versicherer RSA, ein Schritt, der dem Nordea-Experten gefällt. Der Konzern habe in der Vergangenheit immer wieder bewiesen, dass er übernommene Gesellschaften erfolgreich integrieren könne.

Doch auch schwedische Banken, so etwa Svenska Handelsbanken, und Industrietitel gehören zu den größten Fondspositionen. Die schwedische Epiroc rüstet Minenkonzerne aus, beispielsweise mit Bohrgeräten. Mattiasson meint, dass der Konzern von der Erholung am Minensektor profitiert. Tatsächlich werden zahlreiche Buntmetalle für die Industriewende nachgefragt, sei es für Windräder, Solarpaneele oder Elektroautos. Auch hierfür ist Chinas Bedarf groß.

Nachhaltigkeit im Fokus

Ein wenig anders ist der Investment-ansatz im Nordic Stars Equity Fund. Dieser Fonds umfasst ebenfalls ein konzentriertes Portfolio von rund 30 Aktien mit unterschiedlichen Marktkapitalisierungen, legt jedoch einen etwas größeren Fokus auf Small Caps (rund zehn Prozent des Fondsvermögens). Der Fonds ist zudem Teil der STARS Funds-Familie von Nordea. Ziel ist es unter anderem hierbei, Unternehmen aktiv bei der Verbesserung ihrer Nachhaltigkeitsprofile zu unterstützen, weshalb Engagement eine große Rolle spielt, wie es seitens Nordea heißt.

Dazu zählt nicht nur die Ausübung von Stimmrechten sowie der Dialog mit dem Management. Unternehmen werden auch dahingehend durchleuchtet, inwiefern sie die Sustainable Development Goals (SDG) der Vereinten Nationen einhalten. Diese wurden 2015 im Rahmen der „Agenda 2030“ verabschiedet und umfassen 17 nachhaltige Ziele, zu denen unter anderem der Zugang zu sauberem Trinkwasser sowie Bildung zählen.

Beide Fonds verwenden im Übrigen den MSCI Nordic 10/40 Index (Net Return) als Benchmark. Das bedeutet, es dürfen maximal zehn Prozent des Fondsvermögens in eine Einzelposition investiert werden. Alle Positionen über fünf Prozent dürfen in Summe höchstens 40 Prozent des Fondsvermögens ausmachen.

Energiewende als Kernthema

Anders sieht es beim SEB Nordic Future Opportunity Fund aus. Dieser verwendet als Benchmark den VINX. Der Index ist breiter als der MSCI Nordic Index aufgestellt, da er Aktien nicht nur von den Börsen aus Kopenhagen, Helsinki, Oslo und Stockholm enthält, sondern auch von Reykjaviks Börse in Island. Im Fonds selbst fällt auch die Sektorgewichtung anders aus als bei Nordea. Die größte Gewichtung entfällt auf die Industriebranche. Fondsmanager Robert Vicsai verweist auf die grundlegende Strategie und meint: „Die Energiewende, die Energieeffizienz sowie die Kreislaufwirtschaft sind drei der Kernthemen.“

Angesichts der geopolitischen Spannungen sei die Abkehr von fossilen Brennstoffen wichtiger denn je. Dabei spielen einige der Industriekonzerne, in die der Fonds investiert, eine wichtige Rolle, betont Vicsai. Die schwedische Nibe etwa stellt Wärmepumpen her, mit denen CO2 im Vergleich zu herkömmlichen Heizsystemen eingespart wird.

Der Gesundheitssektor nimmt die zweitgrößte Fondsgewichtung ein. Größte Einzelpositionen fielen zuletzt auf die dänische Novo Nordisk sowie die schwedische Astra Zeneca. Novo Nordisk setzt sich mit seinen Diabetestherapien erfolgreich durch. An Bedarf mangelt es nicht, die Zahl der Erkrankten steigt weltweit. Gründe dafür sind freilich eine ungesunde Ernährung sowie der Bewegungsmangel, was letztendlich auch dazu führt, dass immer mehr Menschen an Übergewicht leiden. Für Letzteres bietet das Diabetesmedikament Ozempic von Novo Nordisk ebenfalls eine Lösung.

„Astra Zeneca punktet wiederum mit seinen diversifizierten Krebstherapien“, ergänzt Vicsai. Der Finanzsektor ist im SEB-Fonds hingegen mit nur rund neun Prozent gewichtet, so etwa mit Investor. Der schwedische Finanzkonzern besitzt Beteiligungen an einigen großen Unternehmen aus dem Land sowie am Private Equity-Anbieter EQT.

Gutes Cash-Flow-Management IN SCHWEDEN gefragt

Im Evli Nordic Fund steht Schweden noch höher als in den anderen Portfolios im Kurs. Aktien aus der Region nehmen derzeit eine Gesamtgewichtung von rund 45 Prozent ein. Fondsmanager Bruun gefällt vor allem eine Eigenschaft: „Zahlreiche schwedische Firmen legen oftmals großen Wert auf ein stabiles Cash-Flow-Management.“ Zu den größten Fondspositionen zählen Betsson, ein Anbieter von Online-Glücksspielen und Hexpol, die Polymerprodukte entwickeln.

Doch weshalb hinkt die Wertentwicklung im Vergleich zu den Mitwerbern hinten nach? Bruun verweist auf den vergleichsweise hohen Anteil geringer kapitalisierter Unternehmen. Dies stellte sich angesichts des turbulenten Umfelds in den vergangenen rund eineinhalb Jahren als Nachteil heraus.

Währungsrisiken beachten

Auch bei Evli ist im Übrigen die zugrundeliegende Benchmark der VINX, genauso wie im DNB Fund Nordic Equities Fund. Dennoch weichen beide Fonds mit ihrem aktiven Stockpicking genauso von der Benchmark ab wie die Nordea- und SEB-Fonds. Im DNB-Fonds werden Industriewerte dabei am höchsten gewichtet, gefolgt von Finanztiteln. Dazu zählt beispielsweise NKT. Das dänische Unternehmen liefert Kabel und Kabelzubehör an den Energiesektor. Die Nordea Bank zählt ebenfalls zu den größten DNB-Gewichtungen.

Anleger sollten jedoch auch die Risiken gut im Auge behalten. Für Anleger aus dem Euroraum zählt auch das Währungsrisiko dazu. Sollten sich zudem die geopolitischen Konflikte vor allem in Fernost verschärfen, könnte dies den globalen Handel beeinträchtigen. Solche Entwicklungen dürften die nordischen Länder besonders treffen und damit auch deren Aktienmärkte.