In der Branche hat man geduldig darauf gewartet, bis die technischen Durchführungsstandards (Regulatory Technical Standards, RTS) zur neuen Fondsstruktur ELTIF definitiv Gültigkeit erlangt hatten. „Wir waren sehr vorsichtig, weil die Details lange strittig waren und keiner wusste, ob es am Ende nicht doch noch Einwände geben würde“, gesteht Stephane Blanchoz, Head of Alternative Solutions bei BNP Paribas Asset Management. Ende Oktober gab es erst grünes Licht aus Brüssel. Da keine Einwände gegen die vorliegende Fassung der RTS eingegangen waren, hat der definitive Wortlaut der Bestimmungen nunmehr Rechtskraft erlangt.

Das hat erwartungsgemäß zu einer deutlichen Belebung des Marktes geführt. „Zwar wurden im laufenden Jahr bereits viele ELTIF aufgelegt, doch viele Asset Manager haben mit dem Vertriebsstart auf eine Klarstellung der RTS gewartet“, schreibt die Ratingagentur Scope in ihrer aktualisierten Marktbeobachtung vom Oktober. „Für uns waren die gelockerten RTS und die zuvor erlassene Verordnung ELTIF 2.0 definitiv die Gamechanger für diese Produktkategorie“, bestätigt Blanchoz. BNP Paribas Asset Management hatte ihren ersten ELTIF zwar bereits in diesem Sommer lanciert, war aber mit der Vermarktung erst kürzlich gestartet. Der BNP Paribas Alternative Strategies Diversified Private Credit ELTIF fokussiert sich auf die Finanzierung europäischer Small- und Mid-Cap-Unternehmen und Real-Assets in den Bereichen Infrastruktur und Gewerbeimmobilien.

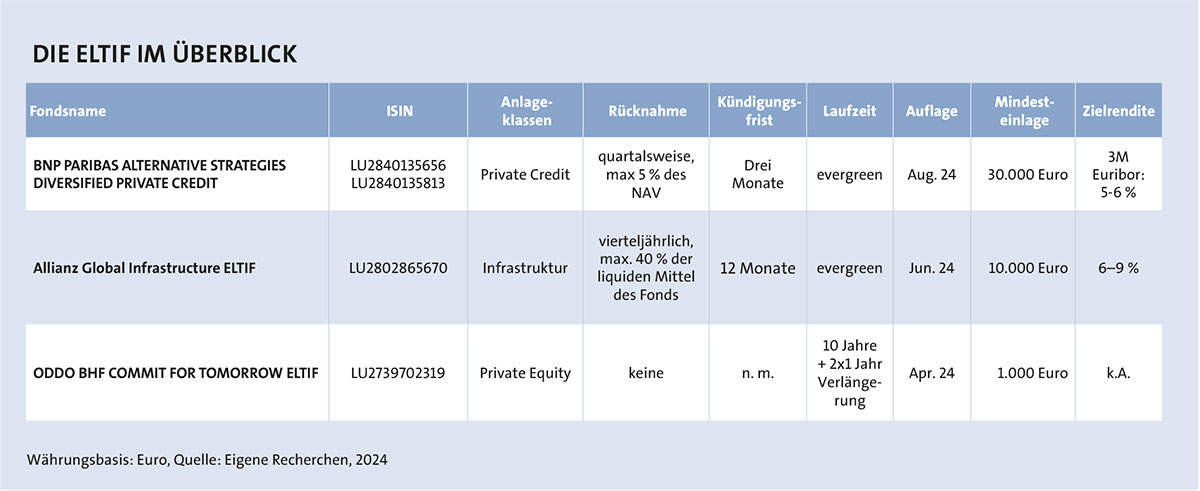

Der neue und erste ELTIF des französischen Vermögensverwalters ist mit quasi unendlicher Laufzeit als sogenannter Evergreen konzipiert, sieht in der verteilenden Variante (dis) nach der Aufbauphase halbjährliche Ausschüttungen vor und erhebt keine Performance Fee. Private und institutionelle Investoren können monatlich Anteile zeichnen, aber die Mindest-investitionssumme liegt bei 30.000 Euro. Unter Berücksichtigung einer dreimonatigen Kündigungsfrist können Anteilseigner quartalsweise Rücknahmen anmelden. Diese werden vom Fonds bedient, solange sie in Summe nicht mehr als fünf Prozent des Nettoinventarwerts (NAV) betragen.

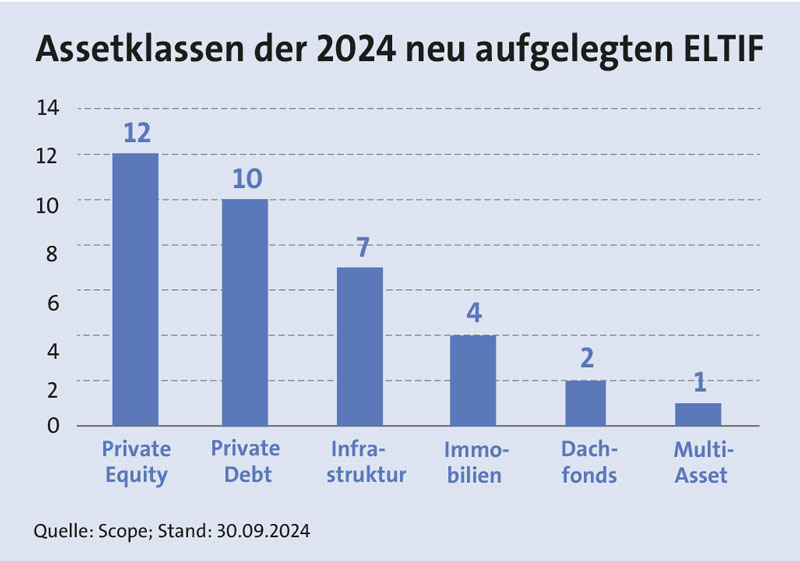

ELTIF mit der Anlageklasse Private Debt bilden laut der Markterhebung von Scope die zweithäufigste Kategorie aller neu lancierten ELTIF in den ersten drei Quartalen des laufenden Jahres. Noch etwas beliebter sind aktuell ELTIF mit der Anlageklasse Private Equity, wovon insgesamt zwölf neue Produkte emittiert wurden. Auf Platz drei der diesjährigen Neuheiten rangieren die sieben Fonds, die sich auf die Finanzierung von Infrastrukturanlagen konzentrieren (siehe Schaubild).

ELTIF mit der Anlageklasse Private Debt bilden laut der Markterhebung von Scope die zweithäufigste Kategorie aller neu lancierten ELTIF in den ersten drei Quartalen des laufenden Jahres. Noch etwas beliebter sind aktuell ELTIF mit der Anlageklasse Private Equity, wovon insgesamt zwölf neue Produkte emittiert wurden. Auf Platz drei der diesjährigen Neuheiten rangieren die sieben Fonds, die sich auf die Finanzierung von Infrastrukturanlagen konzentrieren (siehe Schaubild).

Insgesamt wurden in den ersten drei Quartalen 36 neue ELTIF von 31 Anbietern lanciert, mehr als im gesamten bisherigen Rekordjahr 2021, in dem 27 neue ELTIF auf den Markt kamen. „Bemerkenswert ist aktuell aber vor allem die Zahl der Gesellschaften, die erstmals einen ELTIF aufgelegt haben: 22 Asset Manager sind 2024 neu in dieses Marktsegment getreten. Auch dies ist ein neuer Rekord“, schreibt Scope im aktuellen Update seiner Marktanalyse.

Der wesentliche Grund für den diesjährigen Run auf den Markt sind die unter der Bezeichnung ELTIF 2.0 seit Januar gültigen, novellierten und gelockerten Rechtsvorschriften für die neue Fondsstruktur. Darin wurde unter anderem die obligatorische Mindestanlage von 10.000 Euro aufgehoben. Zudem wird den Emittenten ein höherer Liquiditätsanteil zugestanden und außerdem dürfen seither auch Dachfondsstrukturen zum Einsatz kommen. Allerdings darf maximal 20 Prozent des Fondsvermögens eines ELTIF in einen Zielfonds investiert werden.

Ebenso wie BNP Paribas Asset Management zählt Allianz Global Investors mit der im Juni erfolgten Lancierung ihres Global Infrastructure ELTIF zu den Novizen im Segment der ELTIF. „Unseres Erachtens bieten ELTIF ein großes Potenzial, da sie Privatanlegern ein neues Investment-universum mit potenziell attraktiven Renditen zugänglich machen: das der Privatmärkte, die früher eher institutionellen und professionellen Anlegern vorbehalten waren“, sagt Raluca Jochmann, Head of Private Markets Solutions bei AllianzGI.

Chancenreiche infrastruktur

Das neue Vehikel der AllianzGI konzentriert sich auf die Erzielung von Erträgen und Kapitalzuwachs durch Investitionen in Infrastrukturwerte. „Infrastruktur kann unserer Einschätzung nach für Anleger ein wichtiger Portfolio-Baustein sein und das Segment bietet aus unserer Sicht spannende Investmentmöglichkeiten“, erläutert Jochmann. Durch den hohen globalen Investitionsbedarf in Infrastruktur sehen die Experten von AllianzGI viele interessante Opportunitäten und erwarten, dass diese lange anhalten werden. „Schließlich bedarf es laut Global Infrastructure Hub bis 2040 weltweit 94 Billionen US-Dollar an Investitionen in Infrastruktur“, führt die Privatmarktspezialistin weiter aus.

Der ELTIF investiert dafür sowohl in illiquide Zielfonds und Co-Investitionen als auch in liquide Anlagen. Mit der Partizipation an Co-Investitionsmöglichkeiten kann ein Fonds das Portfolio zusätzlich diversifizieren und Engagements in einer breiten Palette von Infrastrukturanlagen eingehen. „Wir werden alle indirekten Investmentzugänge, also Primaries, Co-Investments und Secondaries,

nutzen“, erläutert die AllianzGI-Expertin und fügt hinzu: „Co-Investments werden dabei sicherlich eine wichtige Rolle spielen. Den genauen Anteil werden wir aber erst im Zeitablauf nach Diversifikations- und Renditegesichtspunkten wählen.“

klarheit bei Rücknahmen

Die Zeichnung von Anteilen am Global Infrastructure ELTIF ist vierteljährlich möglich. Die Mindesteinlage beträgt hier 10.000 Euro und der Fonds ist mit einer Laufzeit von 50 Jahren plus zweimaliger Verlängerung um je 25 Jahre als Evergreen konzipiert. Rücknahmen sind nach der Aufbauphase von drei Jahren unter Berücksichtigung einer zwölfmonatigen Kündigungsfrist quartalsweise möglich, aber maximal beschränkt auf 40 Prozent der liquiden Mittel des Fonds.

Es war vor allem die in den RTS definierte Rücknahmepolitik, die zuvor lange zwischen der ESMA und der EU-Kommission strittig war. Einerseits sind Privatmarktanlagen von Natur aus langfristige Investitionen und weitgehend illiquide. Andererseits will der Gesetzgeber den Privatanlegern die Möglichkeit vorzeitiger Rücknahmen nicht komplett verwehren. Die nun gültigen RTS formulieren daher einen Kompromiss und definieren vorzeitige Rücknahmen bei halboffenen (semi-liquiden) ELTIF. Demnach kann entweder die Höhe der Rücknahmen im Verhältnis zur Mindestliquiditätsquote festgelegt werden, wobei die Quote von der Rückgabefrequenz und der Dauer der Kündigungsfrist abhängt. Oder es werden Mindestliquiditätsquoten für die Rückgabefrequenzen festgelegt und pro Rückgabefenster ein maximaler Prozentsatz vorgegeben, der in Relation zur Mindestliquidität zurückgenommen werden darf.

Ein weiterer Punkt, den die RTS nun konkretisiert haben, sind die Kosten eines ELTIF. Privatanleger zahlen je Vertriebskanal einen Ausgabeaufschlag von bis zu fünf Prozent. Manche ELTIF erheben Rücknahmegebühren, die dann aber häufig dem Fondsvermögen und damit den verbleibenden Investoren gutgeschrieben werden. Bei den Verwaltungskosten (Managementgebühren) reicht die Spanne von rund ein bis drei Prozent. Darüber hinaus verrechnen einige Fonds auch die Transaktionskosten, die bei der Bewirtschaftung des Fonds anfallen. Zudem können Performance Fees verlangt werden, wenn der Fonds eine vordefinierte Zielrendite erwirtschaftet. Dieser Gebühren-Dschungel soll gemäß den RTS nun gelichtet werden. So sollen künftig alle Kosten, die den Anlegern direkt oder indirekt belastet werden, in einem standardisierten Ansatz transparent offengelegt werden. Dies wird es erleichtern, die verschiedenen Produkte zu vergleichen, denn das Angebot dürfte nun, nachdem rechtliche Klarheit herrscht, weiter rasch steigen.

Private Equtiy erschließen

Auch ODDO BHF gehört mit seinem im April lancierten ELTIF Commitment for Tomorrow zu den neuen Playern im Markt. Die deutsch-französische Finanzgruppe setzt mit ihrem Private Equity ELTIF laut eigenen Angaben aber auf eine bereits bestehende Strategie, die bisher nur professionellen Kunden vorbehalten war. Diese erschließt die Anlageklasse Private Equity über Co-Investments, die etwa 40 Prozent des Fondsvolumens ausmachen, und über Engagements in andere Private Equity Funds. „Diese Mischung von Zielfonds und Co-Investments ermöglicht eine vielfältige Zusammensetzung des Portfolios, so dass es bis zu 180 Beteiligungen umfassen kann“, erklärt Marc Tavakolian, Head of Investors Relations Private Assets – Germany, Austria & Switzerland bei ODDO BHF Asset Management. Strategisch ist der ELTIF darauf ausgerichtet, „Unternehmen mit innovativen Lösungen für die Herausforderungen von morgen in Bereichen wie Energiespeicherung und Wasseraufbereitung zu finanzieren.“

Es handelt sich bei diesen ELTIF aber nicht um einen semi-liquiden Evergreen, sondern um einen geschlossenen Fonds mit einer fixen Laufzeit von zehn Jahren, die zudem vom Management zweimal um je ein Jahr verlängert werden kann, sollten die Marktumstände dies erforderlich machen. Der Fonds verlangt eine Mindesteinlage von 1.000 Euro und ermöglicht keine Rücknahmen während der Laufzeit, stellt allerdings erste Ausschüttungen unverbindlich zeitnah in Aussicht. „Durch den angestrebten Anteil von 40 Prozent Co-Investments im Fonds können wir möglicherweise Liquidität schaffen“, erklärt Tavakolian und führt weiter aus: „Denn mit diesem hybriden Portfolio, wie wir es in den vergangenen Jahren konstruiert haben, kann es gelingen, schon ab dem dritten Jahr positive Kapitalrückflüsse an die Kunden weiterzugeben.“

Die Zeichnungsfrist für den Private Equity ELTIF läuft noch bis Ende Dezember 2025, mit der Option auf zweimalige Verlängerung um je ein Jahr. „Der Herrgott hat zwischen uns als Anbieter und den Endkunden in Deutschland Vertriebsplattformen gesetzt“, scherzt Tavakolian. Diese müssen die neuen ELTIF zunächst in kleiner Stückelung und täglicher Handelbarkeit zugänglich machen – was nicht nur für die Fonds von ODDO BHF, sondern für die meisten ELTIF in Deutschland gilt.

Denn die technische Abwicklung ist bislang in Deutschland ein Hemmnis für die rasche und breite Marktdurchdringung der ELTIF. Doch offensichtlich sorgt das steigende Angebot für Innovationsdruck auf Seiten der Abwickler, denn auch diesbezüglich sehen die Marktbeobachter von Scope ein Licht am Horizont: „Aufgrund des wachsenden Angebots werden Lösungen in der Abwicklung verstärkt bereitgestellt und Vertriebe erhalten Zugriff auf immer mehr Produkte.“ Dies dürfte, im Zusammenspiel mit der einheitlichen Darstellung der Kosten und der Klärung der Rücknahmepolitik, dem Markt insgesamt zu einer weiteren Dynamik verhelfen.