Am Golde hängt, zum Golde drängt doch alles. Ach, wir Armen!“ Dieses bekannte Goethe-Zitat aus Faust I könnte kaum aktueller sein. Gretchens Stoßseufzer über den Drang zum Gold wird heute in mehrfacher Hinsicht als Kritik gelesen. Doch materielle Werte wie Gold haben über die Jahrhunderte nichts an ihrer Kraft eingebüßt. Es ist immer noch der führende und liquideste physische Rohstoff.

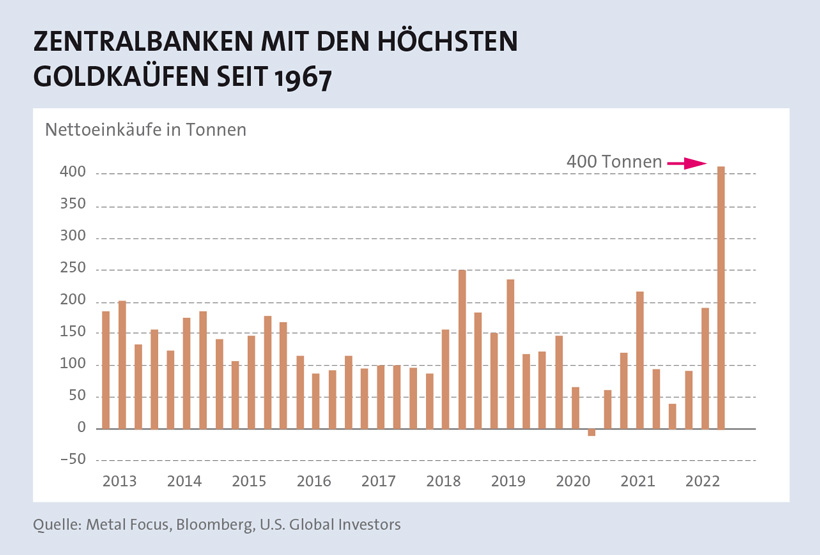

Es gibt viele Gründe, Gold zu kaufen. Erstens: Die Gold-Nachfrage der Zentralbanken sollte robust bleiben. Zweitens: Die allgemeine Schwäche des US-Dollars unterstützt den Goldpreis, da die US-Notenbank eine Pause in ihrem aktuellen Straffungszyklus signalisiert hat, nachdem sie in den letzten 14 Monaten Zinserhöhungen um 500 Basispunkte vorgenommen hatte. Da die Präsidentin der Europäischen Zentralbank, Christine Lagarde, sagte, es gebe „noch mehr zu tun“, glauben Analysten, dass der Rückgang des US-Rendite-Vorsprungs gegenüber dem Euro den Dollar weiterhin belasten wird. Drittens: Zunehmende Rezessionsrisiken in den USA könnten Zuflüsse in sichere Häfen auslösen. Viertens: Gold ist im Gegensatz zu Papiergeld, Anleihen und anderen Wertaufbewahrungsmitteln nicht beliebig vermehrbar. Fünftens: Der Goldmarkt ist ein überschaubarer Markt mit einer Fördermenge von etwas mehr als 3.600 Tonnen im letzten Jahr. Sechstens: Gold ist ein natürliches Zahlungsmittel und unterliegt keinem Zahlungsversprechen eines Dritten (und damit keinem Emittentenrisiko). Und last but not least: Gold ist eine Krisenwährung, mit der keinerlei Ausfallrisiken verbunden sind und die seit tausenden von Jahren wertbeständig ist. Dazu kommt die Tatsache, dass die globale Verschuldung stetig zunimmt; aktuell liegt sie bei rund 235 Billionen US-Dollar.

Das ist ein Vielfaches der globalen Weltwirtschaftsleistung! Und der Schuldenberg wird von Jahr zu Jahr höher. Sollte die steigende Neuverschuldung irgendwann nicht mehr durch Investoren finanziert werden können, dann könnte ein neues Währungs-System der letzte Ausweg sein.

Das ist ein Vielfaches der globalen Weltwirtschaftsleistung! Und der Schuldenberg wird von Jahr zu Jahr höher. Sollte die steigende Neuverschuldung irgendwann nicht mehr durch Investoren finanziert werden können, dann könnte ein neues Währungs-System der letzte Ausweg sein.

Wie kann Gold erworben werden? Die erste Möglichkeit liegt darin, physisches Gold in Form von Münzen und Barren zu kaufen. Dies ist jedoch mit einer Reihe von Nachteilen verbunden. Da sind die hohen Kosten für ein Bankschließfach zu nennen, das überdies mit einer zusätzlichen Versicherung abgesichert sein muss. Sonst ginge der Goldbesitzer bei einem Einbruch in den Banktresor leer aus!

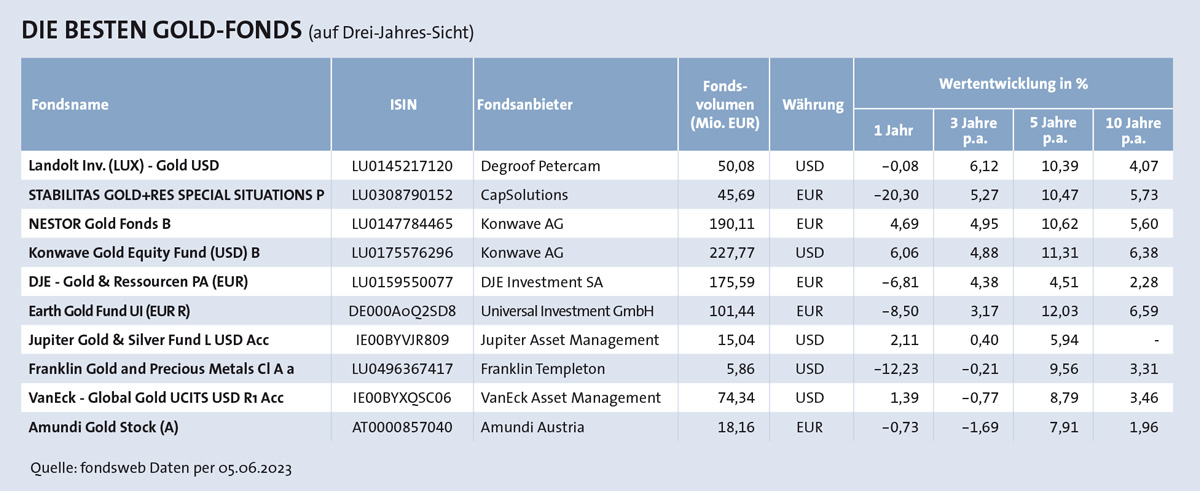

Möglichkeit Nummer zwei: Man investiert in Aktien von Goldminenbetreibern. Auch die Aktien von Minenbetreibern folgen – in der Tendenz – dem Goldpreis. Die entsprechenden Aktienkurse schwanken jedoch meist deutlich stärker als der Goldpreis. Minen-Aktien sind deswegen eher als spekulative „Goldwette“ geeignet. Daher empfiehlt sich für konservative Investoren die Möglichkeit Nummer drei: Die Anlage in Fonds, die auch in attraktive Goldminenbetreiber investieren und über einen starken Gewinnhebel bei steigenden Goldpreisen verfügen.

„Die positive Rolle des Goldes in inflationären Perioden erklärt sich aus der Tatsache, dass das Goldangebot relativ stabil ist. Denn die Goldminenproduktion liegt nur um rund 1,6 Prozent über der totalen Goldmenge über dem Erdboden, die in der gesamten Weltgeschichte je gefördert wurde und wächst zudem langsamer als die Papier-Geldmenge, vor allem in inflationären Perioden,“ erklärt Steve Land, Portfoliomanager des Franklin Gold & Precious Metals Fund. Die Herausforderung für dieses positive Szenario liege in einigen globalen Faktoren, die den Goldpreis ebenfalls beeinflussen.

Einer dieser Faktoren, und mit der stärkste, ist die negative Korrelation des Goldpreises zum US-Dollar. Das heißt: Steigt der US-Dollar, sinkt tendenziell der Goldpreis und umgekehrt. In einer Phase der Dollarschwäche kombiniert mit hoher Inflation könnte dies eine starke Kombination für einen anziehenden Goldpreis in längerfristiger Hinsicht sein. Auch die Goldnachfrage bleibt stark: Gold wird selbst dann populärer, wenn sein Preis steigt. Das Angebot hingegen stagniert, da es viele Jahre dauert, bis neue Goldminen behördlich genehmigt und dann gebaut und entwickelt werden. Als Resultat tendiert das Goldrecycling und die Goldnachfrage in Form von Schmuck und Barren- bzw. Münzengold mit dem steigenden Goldpreis ebenfalls zu steigen. Dies sind aber typische Anzeichen für einen starken Goldmarkt.

Einer dieser Faktoren, und mit der stärkste, ist die negative Korrelation des Goldpreises zum US-Dollar. Das heißt: Steigt der US-Dollar, sinkt tendenziell der Goldpreis und umgekehrt. In einer Phase der Dollarschwäche kombiniert mit hoher Inflation könnte dies eine starke Kombination für einen anziehenden Goldpreis in längerfristiger Hinsicht sein. Auch die Goldnachfrage bleibt stark: Gold wird selbst dann populärer, wenn sein Preis steigt. Das Angebot hingegen stagniert, da es viele Jahre dauert, bis neue Goldminen behördlich genehmigt und dann gebaut und entwickelt werden. Als Resultat tendiert das Goldrecycling und die Goldnachfrage in Form von Schmuck und Barren- bzw. Münzengold mit dem steigenden Goldpreis ebenfalls zu steigen. Dies sind aber typische Anzeichen für einen starken Goldmarkt.

„Die negative Korrelation des Goldpreises zu steigenden Zinsen dreht sich fast ausschließlich um die sog. Opportunitätskosten, also den entgangenen Gewinnen, da Gold im Gegensatz zu Anleihen oder Aktien keine Renditen abwirft. Der gesamte Ertrag des Besitzes von physischem Gold ergibt sich aus dem längerfristigen Preisanstieg“, erläutert Land. Wenn also die Zinsen sehr niedrig sind, müsse das Gold aufgrund der niedrigen Opportunitätskosten nur wenig ansteigen, um eine höhere Performance wie etwa Anleihen zu erzielen. Je höher die Zinsen sind, umso optimistischer müsse man als Investor für den längerfristigen Anstieg des Goldpreises sein. „Wichtiger sind die realen Zinsen (Renditen abzüglich Inflation). Diese sind derzeit sogar negativ und dürften dies auch noch länger bleiben, da alles darauf hindeutet, dass sich die Inflation, vor allem die Kerninflation, hartnäckig auf relativ erhöhtem Niveau halten wird,“ erläutert der Franklin-Fondsmanager. Zudem befinden sich die Notenbanken in einem Dilemma: Auf der einen Seite soll die durch den massiven Zinsanstieg bereits geschwächte Wirtschaft in keine Rezession gestürzt werden. Ebenso soll die Krise bei den US-Regionalbanken nicht verschärft werden. Auf der anderen Seite soll die Inflation weiter in Richtung des Zwei-Prozent-Ziels gedrückt werden.

Im Fokus des Franklin Gold and Precious Metals Fund sind vor allem Goldminenbetreiber, die noch eine lange Phase steigender Produktion vor sich haben, da sie von steigenden Goldpreisen besonders stark profitieren. „Wir achten auf niedrige Produktionskosten (was den Gewinnhebel bei steigenden Goldpreisen erhöht und das Risiko fallender Preise reduziert) sowie auf Goldminenbetreiber, die in der Lage sind, bei ihren bereits bestehenden Minen zusätzliches Gold zu finden und zu fördern“, beschreibt Land sein Vorgehen und ergänzt: „Wir halten 30 Prozent des Fondsvermögens in Goldminenbetreiber, die gerade davorstehen, ihre erste Goldförderung aufzunehmen. Denn wir denken, dass diese sog. Junior Gold Miner attraktive Übernahmeziele für die großen Goldminenriesen darstellen, deren Goldexplorationspotenzial begrenzt ist.

Was den Anteil an Silberminen im Franklin Gold and Precious Metals Fund anbelangt, so sei dieser sehr begrenzt. Denn unser Ausblick für den Silberpreis ist weniger positiv als jener für den Goldpreis. Daher würden maximal fünf Prozent des Fondsvermögens in Minenbetreiber mit einem hohen Anteil an Silberminen gehalten.

Bankenkrise treibt Nachfrage nach Gold an

Die Pleiten der US-Silicon Valley Bank sowie die Fast-Pleite der Credit Suisse haben westliche Investoren gezwungen, ihre Investitionsstrategie zu überdenken und stärker in physische Metalle zu gehen. Dies zeigen die Statistiken des World Gold Council, die für den März 2023 die ersten Nettozuflüsse in Gold-ETFs seit zehn Monaten ausweisen. Trotzdem haben die meisten globalen Investoren das physische Gold weiterhin untergewichtet, da Gold-ETFs nur etwa zwei Prozent aller ETFs ausmachen.

Gold stellt eine Absicherung gegen die zukünftig erwarteten Realzinsen dar, weniger gegen die aktuellen Inflationsraten. Es ist eine Erwartung über die zukünftige Kaufkraft des Papiergeldes, nicht jene Kaufkraft, die das Geld in der aktuellen Inflation besitzt. Gold ist zwar zinssensitiv, da es keinen regelmäßigen Ertrag wie eine Anleihe abwirft, bewegt sich aber zumeist gegenläufig zu den Realzinsen. Auf diese Weise kann es gelingen, ein diversifiziertes Portfolio gegen negative Inflationseffekte zu schützen.

Die Aktien von Goldminen beginnen ebenfalls, die günstigen fundamentalen Faktoren zu reflektieren. „So sind die Gesamtkosten für die Erhaltung existierender Goldminenoperationen ausgedrückt in US-Dollar pro Feinunze Gold, wie sie vom World Gold Council definiert werden, im vierten Quartal 2022 bereits wieder gesunken, nachdem sie im dritten Quartal 2022 ein Hoch von 1.276 US-Dollar pro Feinunze erreicht hatten“, sagt Jupiter Gold-Fondsmanager Ned Naylor-Leyland.

Die Aktien von Goldminen beginnen ebenfalls, die günstigen fundamentalen Faktoren zu reflektieren. „So sind die Gesamtkosten für die Erhaltung existierender Goldminenoperationen ausgedrückt in US-Dollar pro Feinunze Gold, wie sie vom World Gold Council definiert werden, im vierten Quartal 2022 bereits wieder gesunken, nachdem sie im dritten Quartal 2022 ein Hoch von 1.276 US-Dollar pro Feinunze erreicht hatten“, sagt Jupiter Gold-Fondsmanager Ned Naylor-Leyland.

Sinkende Kosten sind laut Naylor-Leyland wie ein zusätzlicher Zufallsgewinn für die Goldproduzenten, da sie ihre operativen Gewinnmargen erhöhen. „Dies speziell zu einem Zeitpunkt, als der Goldpreis seit Beginn des Jahres 2023 um rund 200 US-Dollar pro Unze gestiegen ist“ meint der Fondsmanager und fügt hinzu: „Wir verfolgen einen aktiven Managementansatz, der Allokationen in physisches Gold, Silber sowie Aktien von Gold- und Silberminenbetreibern kombiniert. Unsere Strategie strebt danach, den physischen Goldpreis outzuperformen, um Anlegern einen Renditebeitrag für ihre Portfolios zu liefern. Unser Ansatz ist daher sehr flexibel, dynamisch und dennoch eher risikoscheu.“ Dabei favorisiert der Fondsmanager Mid Cap-Goldminenbetreiber in politisch sicheren Staaten wie Australien und Kanada sowie Gold- und Silberminen-Explorationsfirmen, die gerade erst ihre ersten Minen entwickeln und daher sehr günstig bewertet sind.

Zudem sind diese kleineren Explorer für Jupiter attraktive Übernahmeziele. Silberminenunternehmen seien im Portfolio inkludiert, da sie eine längerfristig höhere Performance versprächen als eine reine Gold-Allokation. Und Silber habe den doppelten Vorteil, sowohl Industriemetall für vielfältige Anwendungen zu sein als auch ein monetäres Wertaufbewahrungsmittel darzustellen.

Von Deflation zur Inflation

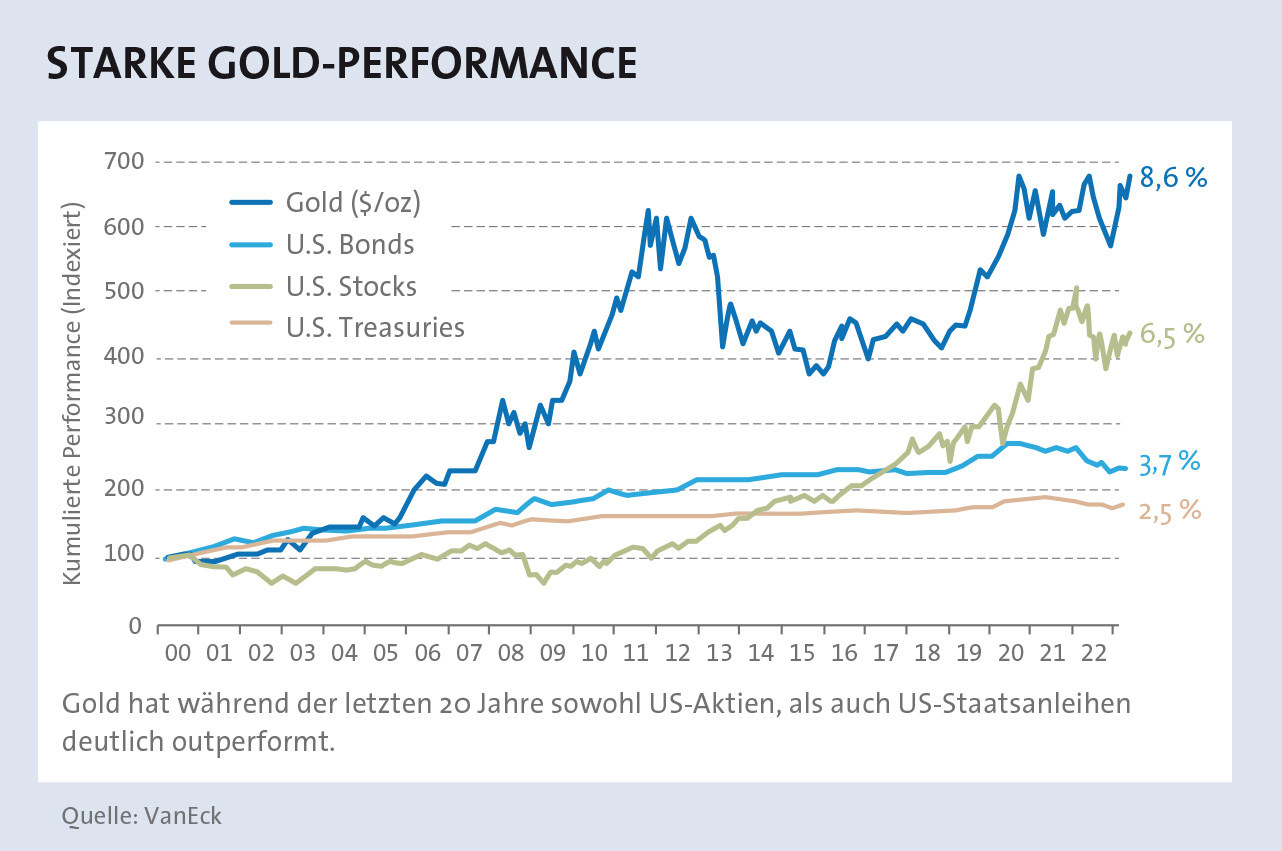

Während die letzten 20 Jahre von Deflation getrieben waren, wird die Inflation in den nächsten Jahren strukturell höher sein. Folgende Punkte halten die Inflation längerfristig hoch: Erstens bleibt der Arbeitsmarkt aufgrund der demografischen Entwicklung (viel mehr Rentner im Vergleich zu Erwerbstätigen) angespannt. Dies könnte zu einer Machtverschiebung von den Arbeitgebern zu den Arbeitnehmern führen. Zweitens findet demografisch bedingt (zunehmende Alterung) ein Trend zum globalen Entsparen statt. In der Vergangenheit wirkte dies inflationär, während ansteigendes Sparverhalten disinflationär wirkt. Drittens zu nennen ist das Ende der Globalisierung, die ebenfalls sehr disinflationär war und zu rekordhohen Gewinnmargen durch Outsourcing in Staaten wie China führte.

Viertens hat Anfang 2020 ein neuer Rohstoff-Superzyklus begonnen, nach mehr als zehn Jahren massiver Unterinvestitionen. Und Fünftens: Die Dekarbonisierung ist ein zusätzliches Element für steigenden Inflation. Die Reduzierung von Treibhausgasen erfordert eine Menge kostspieliger Infrastrukturinvestitionen und somit einen hohen Ressourceneinsatz. Da die Rohstoffpreise nach Jahren der Unterinvestitionen ihren Tiefpunkt erreicht haben, werden Gold- und Rohstoffminen strukturell ein besseres Gewinnwachstum (dank höherer Metallpreise) aufweisen als der allgemeine Aktienmarkt. Im Gegensatz zu Wachstumswerten, die unter höheren Zinsen/Inflation leiden, dürften Rohstoffwerte innerhalb des Aktienmarktes sehr attraktiv sein.

„Mit dem Nestor Gold Fund versuchen wir, große Goldminenbetreiber mit Produktionsproblemen zu vermeiden und konzentrieren uns auf kleinere Goldunternehmen mit angemessenem Wachstum. Zudem investieren wir auch in Explorationsunternehmen, die aktuell eine sehr günstige Bewertung aufweisen,“ analysiert Erich Meier, Fondsmanager des Nestor Gold. „Wir haben einen Fokus auf Value und GARP (growth at reasonable price) und einen Small Cap-Anteil von rund 20 Prozent. Generell investieren wir nicht in Firmen, die große Forwardverkäufe, das sind Absicherungsgeschäfte, um sich einen bestimmten Goldpreis in der Zukunft zu sichern, abgeschlossen haben, da dies das Aufwärtspotenzial dieser Aktien verringert“, führt der Fondsmanager weiter aus. Aufgrund des aktuell geringen Interesses an Goldminenaktien sei es Nestor möglich, stark unterbewertete kleinere Firmen zu kaufen, die ein höheres Wachstumspotenzial als die großen Goldproduzenten haben. Auch Silber gefällt Meier sehr gut und er zeigt sich überzeugt, dass der Silberpreis in den nächsten Monaten sehr stark ansteigen und den Goldpreis outperformen wird. Dementsprechend halte man ein großes Gewicht von aktuell knapp 19 Prozent an Silberaktien im Portfolio.

Silber vor dem Comeback

Die für Alfred Grusch, Fondsmanager des Amundi Gold Stock, entscheidenden Faktoren für die Entwicklung des Goldpreises sind: Erstens der Realzins, dabei komme es auf die Inflationserwartungen an. Die Fünf-Jahres-Zins-swaps lägen bei zwei bis 2,5 Prozent, doch die tatsächlich realisierte Inflation falle noch höher aus. Ein Faktor, der inflationstreibend wirkt, ist die Deglobalisierung. So werde die Produktion von Hightech-Gütern wieder in westliche Industriestaaten zurückverlagert, um die Abhängigkeit von Ländern wie China oder gar Taiwan etwa im Halbleiterbereich oder bei Photovoltaik zu verringern. Das bedeutet: Es werde nicht mehr dort produziert, wo es am billigsten, sondern dort, wo es am sichersten ist.

Weitere Faktoren seien die Geldmenge und die Geldumlaufgeschwindigkeit sowie die Inflation, die mit voller Wucht als Folge der Nullzinspolitik der Notenbanken zurückgekehrt sei. In den Köpfen der Menschen habe sich nun ein inflationäres Denken eingenistet: Warum nicht schon heute sein Geld ausgeben, wenn es bereits morgen durch die Inflation immer weniger wert sein wird? Dadurch steige die Geldumlaufgeschwindigkeit. Während die Sparquoten in der Covid-Phase rasant in die Höhe gingen, befänden sie sich aktuell wieder deutlich auf dem Rückzug.

Der Amundi-Fondsmanager nennt weitere positive Faktoren: „Auch die Angebots-Nachfrage-Situation sieht günstig für Gold aus. Bei der Goldproduktion hat es seit 1970 drastische Verschiebungen gegeben. Während Südafrika damals noch für nahezu 70 Prozent der weltweiten Förderung von Gold verantwortlich war, so ist dessen Marktanteil bis heute auf weniger als fünf Prozent geschrumpft.“

Dominierten 1970 die westlichen Industriestaaten mit rund 70 Prozent die globale Goldnachfrage, so seien es heute die asiatischen Staaten – allen voran China und Indien. „Die Goldnachfrage wird von den Teilbereichen Schmuckindustrie, Investmentnachfrage in Form von Barren, Münzen bzw. ETFs, sonstigen industriellen Anwendungen und den Notenbanken dominiert. Normalerweise kaufen Letztere rund 450 bis 600 Tonnen Gold pro Jahr. Meine Prognose liegt mittelfristig bei rund 550 Tonnen pro Jahr, ich gehe aber davon aus, dass diese Prognose für 2023 wahrscheinlich eher nach oben zu revidieren ist,“ glaubt Grusch.

Nachfrageüberhang bleibt

2022 habe sich die Angebots-Nachfrage-Relation erstmals wieder ins Positive für Gold gedreht und dieser Faktor könnte längerfristig eher noch größer werden. Auch dem Silber steht Grusch positiv gegenüber. „Der Silberbedarf für neue Technologien steigt deutlich (E-Mobilität, wo in den nächsten zehn Jahren eine Verdoppelung der aktuellen Nachfrage auf mehr als 100 Millionen Unzen vorausgesagt wird). Aber auch RFID-Chips (Radio Frequency Identification) sind bereits dabei, die klassischen Barcodes etwa an den Supermarktkassen zu ersetzen. Dabei werden pro RFID-Chip zwar nur kleine Silbermengen verbraucht, aber bei einem Marktvolumen von 20 bis 30 Milliarden Stück, und einem potentiellen Marktpotential im Bekleidungs-, Hygiene-, Logistik- und Nahrungsmittelbereich vom 15-fachen des aktuellen Bedarfs, macht das schon einiges aus.“

Ein weiterer Treiber für Silber sei sein Einsatz in der Photovoltaik, die jetzt schon mehr als 20 Prozent des Silber–angebots beansprucht. Das Edelmetall besitze zudem antibakterielle Eigenschaften. Laut Grusch wird es für die Abwasserbehandlung, in der Landwirtschaft und für Funktionswäsche vor allem im Sportbereich eingesetzt. Silber besitzt physikalisch eine hohe Leitfähigkeit, ähnlich wie Kupfer, das für die E-Mobilität unverzichtbar ist. Weiters ist absehbar, dass die Industrie alles daransetzen wird, vergleichbar teures Gold, Palladium oder Platin (etwa für Katalysatoren) durch Silber zu ersetzen. „Last but not least fällt Silber zumeist nur als Beiprodukt bei der Förderung anderer Rohstoffe an. Reine Silberminen machen nur rund 25 Prozent der Weltproduktion aus“, führt der Fondsmanager weiter aus.

Ein guter Gold-Silber-Mix

Beim Amundi Gold Stock liegt der Anteil an Goldminenbetreibern bei rund 80 Prozent, der direkte und indirekte Anteil an Silberminenbetreibern bei 15 bis 20 Prozent. „Da Einzelpositionen maximal zehn Prozent des Fondsvermögens ausmachen dürfen, ist man als Fondsmanager neben einigen großen Positionen von Haus aus zur Streuung in mittelgroße und kleinere Minengesellschaften gezwungen. Dieser Trend wurde in der jüngeren Vergangenheit durch Megafusionen noch verstärkt. Allerdings halte ich aus Risikogesichtspunkten keine zu großen Positionen in kleinen Minengesellschaften – dies kann besonders aus Liquiditätsgründen sehr gefährlich sein“, sagt Grusch.

Das A und O sei also eine risikoreduzierende Streuung auf Portfolioebene. Fundamentale Faktoren wie politisches Risikoprofil, geologische Aspekte, Infrastruktur, die Bewertung der Gesellschaft und höhere ESG-Maßstäbe runden die wesentlichen Entscheidungskriterien auf Unternehmensebene ab“, so der Amundi-Fondsmanager.

Das Resümee für den Anleger lautet also: Wer die nötige Geduld aufbringt, kann mit physischem Gold bzw. Goldminenfonds langfristig einen Wertzuwachs erzielen. Last but not least trägt das Edelmetall zur Diversifizierung in einem gut ausbalancierten Portfolio bei. Dabei wird als Grundregel ein Goldanteil von fünf bis zehn Prozent empfohlen.