Wir gehen davon aus, dass der Markt in den kommenden Jahren weiterhin schnell wachsen wird“, sagt Bram Bos. Der Lead Portfolio Manager Green, Social and Impact Bonds bei NN Investment Partners erwartet für 2023 ein Wachstum von rund 600 Milliarden Euro bei grünen Anleihen sowie je 250 Milliarden Euro bei Sozial- bzw. Nachhaltigkeitsanleihen. Bei allen drei Anleihearten sind sogenannte „use of proceeds bonds“ gemeint, also Bonds, bei denen die Erlöse definierte ökologische und/oder soziale Projekte finanzieren. In Abgrenzung dazu stehen die sustainability-linked bonds oder auch nachhaltigkeitsgebundenen Anleihen. Sie sind lediglich daran geknüpft, dass der Emittent bestimmte Kriterien, wie z. B. die Sustainable Development Goals, kurz SDGs, erfüllt.

Zurückblickend haben Green Bonds ihren Ursprung im Jahr 2007. Nach Angaben des Fondshauses Robeco legte damals die Europäische Investitionsbank ihren ersten Climate Aware-ness Bond auf. Ein Jahr später gab die Weltbank ihren ersten Green Bond heraus. „Dann folgte der Bankensektor und die Versorger, um den Bau von Stromnetzen, Solaranlagen und Windkraftwerken zu finanzieren“, blickt Christian Zima, Fondsmanager des Raiffeisen-GreenBonds von Raiffeisen Capital Management zurück (siehe Interview auf Seite 34).

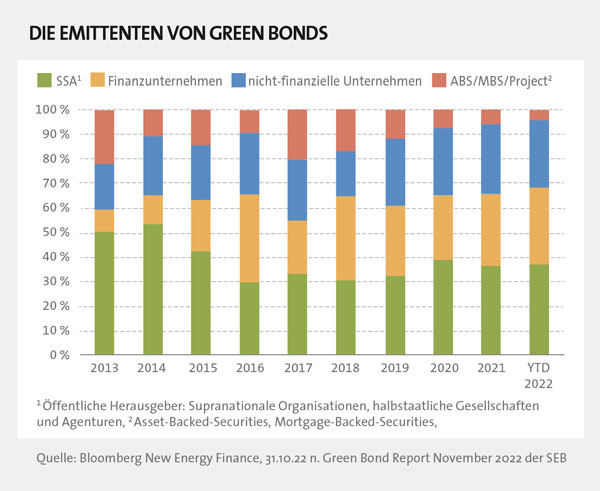

Der Blick auf die Herausgeber von Green Bonds offenbart nach dem gerade erschienenen Green Bond Report der SEB, dass sich die Aktivitäten derzeit auf drei Sektoren etwa gleich groß verteilen: Staaten, Finanzunternehmen und nicht-finanzielle Unternehmen (siehe Grafik). Nach Einschätzung von Amundi sind die Emissionen von Agenturen und supranationalen Organisationen heute ebenso von großer Bedeutung, wie dies schon seit den Anfängen des Green-Bond-Markts der Fall gewesen ist. „Die Europäische Union emittierte ihre erste grüne Anleihe als Teil ihres Konjunkturprogramms für Europa: NextGenerationEU und ist mit einem bisher ausgegebenen Green-Bond-Emissionsvolumen von 29 Milliarden Euro nun einer der größten Emittenten“, erläutert Isabelle Vic-Philippe, Leiterin Euro Aggregate Anleihen sowie Portfoliomanagerin für Green und Social Bonds bei dem Asset Manager.

Neue Green-Bond-Aktivitäten identifiziert die Amundi-Expertin in Dänemark, Ungarn und der Schweiz ebenso wie jenseits des Atlantiks in Kanada oder in Regionen Asiens wie Hongkong und Indonesien. „Interessant ist, dass einige Staaten durchaus innovativ sind: Am 18. Oktober 2022 öffnete Österreich beispielsweise die Tür zu den Geldmärkten und emittierte das weltweit erste kurzfristige grüne Schuldinstrument“, merkt Vic-Philippe an. Sie rechnet damit, dass andere Staaten mit Blick auf ihre Klimaziele auf diesen Zug aufspringen und die wachsende Nachfrage nach grünen Schuldverschreibungen bedienen können.

Neue Green-Bond-Aktivitäten identifiziert die Amundi-Expertin in Dänemark, Ungarn und der Schweiz ebenso wie jenseits des Atlantiks in Kanada oder in Regionen Asiens wie Hongkong und Indonesien. „Interessant ist, dass einige Staaten durchaus innovativ sind: Am 18. Oktober 2022 öffnete Österreich beispielsweise die Tür zu den Geldmärkten und emittierte das weltweit erste kurzfristige grüne Schuldinstrument“, merkt Vic-Philippe an. Sie rechnet damit, dass andere Staaten mit Blick auf ihre Klimaziele auf diesen Zug aufspringen und die wachsende Nachfrage nach grünen Schuldverschreibungen bedienen können.

RÜCKLÄUFIGER GESAMTMARKT

Neue nachhaltige Finanzinstrumente sind aus Sicht von Gregor Vulturius erforderlich. „Da die letzten beiden Monate eines Jahres in der Regel eine geringere Aktivität aufweisen, gehen wir davon aus, dass der Markt für nachhaltige Finanzierungen im Jahr 2022 rund 15 Prozent unter dem Rekordwert des Vorjahres abschließen wird“, sagt der Berater Climate & Sustainable Finance bei der SEB. Angesichts des schwächeren Umfelds für die Emission von Schuldtiteln erwartet man auch bei BNP Asset Management, dass sich das globale Volumen nachhaltiger Anleihen für das Gesamtjahr 2022 auf rund 900 Milliarden US-Dollar belaufen wird, was unter der hauseigenen Prognose von einer Billion US-Dollar liege.

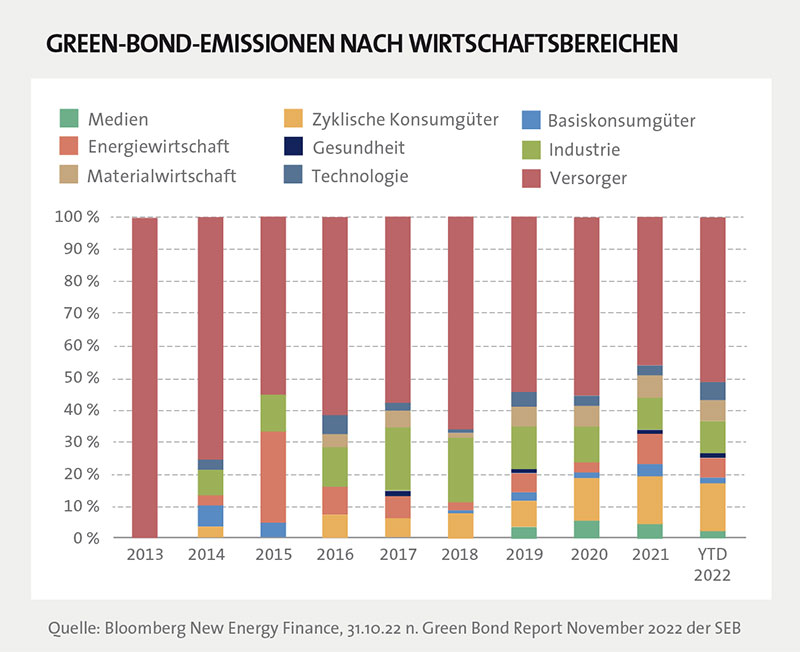

Und in welchen Wirtschaftsbranchen finden grüne Anleiheemissionen derzeit vorwiegend statt? „Gegenwärtig konzentrieren sich die meisten grünen Anleihen auf alternative Energien, sauberen Transport und grüne Immobilien“, sagt Bos. Für Vic-Philippe ist hier der Versorgungssektor zentral. „In der ersten Hälfte 2022 machte dieser Sektor 30 Prozent der von Nicht-Finanzunternehmen begebenen Green Bonds aus“, sagt die Amundi-Expertin und rechnet hier mit einer beschleunigten Emissionstätigkeit angesichts des Investitionsumfangs, der für den Ausbau erneuerbarer Energien und nötiger Stromnetze erforderlich ist. Einige Allokationen in andere Kategorien grüner Anleihen sieht der NNIP-Experte z. B. in der Vermeidung und Kontrolle von Umweltverschmutzung oder den Erhalt der biologischen Vielfalt. Und Vic-Philippe verweist noch auf die notwendige Finanzierung von Innovationen im Automobilsektor, da die EU-Gesetzgebung dem Verkauf von neuen Benzin- und Dieselfahrzeugen ab 2035 einen Riegel vorgeschoben hat.

„Wir ermutigen Sektoren zur Emission, die bisher nicht auf dem Green-Bonds-Markt vertreten waren, da neue Sektoren immer willkommen sind“, sagt der Lead Portfolio Manager Green, Social and Impact Bonds bei NNIP. Das gelte sogar für Branchen, die sich in der Übergangsphase befinden, vorausgesetzt sie können einen glaubwürdigen und bereits veröffentlichten Plan für Netto-Null-Emissionen bis 2050 vorlegen und klar angeben, wie die Erlöse in der Übergangsphase verwendet werden. Gleichwohl sehen sich Anleger bei solchen unter Nachhaltigkeitsgesichtspunkten vielfach kontrovers zu betrachtenden Unternehmen verstärkt mit dem Risiko von Greenwashing konfrontiert. Dies hat die Branche früh erkannt und versuchte dem Risiko durch die Etablierung eines freiwilligen Rahmenwerks entgegenzuwirken. Die International Capital Market Association (ICMA) hat für alle vier eingangs genannten Anleihetypen entsprechende Prozessleitlinien entwickelt und herausgegeben.

Die Green Bond Principles regeln vier Kernkomponenten:

1. Verwendung der Emissionserlöse

2. Prozess der Projektbewertung und -auswahl

3. Management der Erlöse

1. Berichterstattung

Den Emittenten wird zusätzlich zweierlei empfohlen: Sie sollten in einem „Green Bond Framework“ festhalten, dass die grüne Anleihe mit den genannten Kernkomponenten übereinstimmt. Zudem sollte diese Übereinstimmung durch einen externen Prüfer kontrolliert und attestiert werden.

Dieses Vorgehen hat sich bei den Emittenten offenbar durchgesetzt. Laut BNP AM könnten sie nun von den Erfahrungen ihrer Strukturierungsberater profitieren, die selbst zu diesen Leitlinien beigetragen haben. „Inzwischen wenden etwa 99 Prozent der auf dem Markt befindlichen grünen Anleihen diesen Standard freiwillig an“, sagt Bos und hält die etablierte Richtlinie besonders für Märkte relevant, auf denen, wie z. B. in Schwellenländern, weniger Informationen über die zu finanzierenden Projekte verfügbar sind. Nach Einschätzung der BNP-Asset Manager schließen diese Mindeststandards Greenwashing jedoch nicht aus. Dies anzugehen, werde zu einer hochrangigen Regulierungsaufgabe in der EU, wo die Kommission plane, Kunden vor diesen Praktiken zu schützen. „Es gibt beispielsweise Green Bonds“, stellt Vic-Philippe fest, „deren Rahmen mit den Green Bond Principles übereinstimmt und deren Projekte sich positiv auf die Umwelt auswirken, bei denen der Emittent jedoch ein großer CO2-Verschmutzer ist und keine klare Strategie zur Verringerung seiner Kohlenstoffemissionen hat.“

Nach Einschätzung der Marktkenner sind die Green Bond Principles tatsächlich nur ein „erster Eckpfeiler zur Verringerung des Risikos von Greenwashing“, wie es die Amundi-Expertin beschreibt. Aus Ihrer Sicht ist es insbesondere wichtig, zusätzliche Analysen durchzuführen, die Auswirkungen der Projektaktivitäten zu überwachen sowie das ESG-Profil des Emittenten, Kontroversen und negative externe Effekte zu berücksichtigen. „Unsere selbst entwickelten Kriterien gehen meist über die Green Bond Principles hinaus, indem sie auf die einzelnen Branchen ausgerichtet sind und Kriterien für die bestmögliche Vorgehensweise in der jeweiligen Branche festlegen“, sagt der Lead Portfolio Manager Green, Social and Impact Bonds bei NNIP. Zudem sehen die Berichterstattungsverpflichtungen bei Artikel-9-Fonds im Rahmen der EU-Taxonomie mehr Informationen vor als die Green Bond Principles, ergänzt Bos.

Nach Einschätzung der Marktkenner sind die Green Bond Principles tatsächlich nur ein „erster Eckpfeiler zur Verringerung des Risikos von Greenwashing“, wie es die Amundi-Expertin beschreibt. Aus Ihrer Sicht ist es insbesondere wichtig, zusätzliche Analysen durchzuführen, die Auswirkungen der Projektaktivitäten zu überwachen sowie das ESG-Profil des Emittenten, Kontroversen und negative externe Effekte zu berücksichtigen. „Unsere selbst entwickelten Kriterien gehen meist über die Green Bond Principles hinaus, indem sie auf die einzelnen Branchen ausgerichtet sind und Kriterien für die bestmögliche Vorgehensweise in der jeweiligen Branche festlegen“, sagt der Lead Portfolio Manager Green, Social and Impact Bonds bei NNIP. Zudem sehen die Berichterstattungsverpflichtungen bei Artikel-9-Fonds im Rahmen der EU-Taxonomie mehr Informationen vor als die Green Bond Principles, ergänzt Bos.

Nach seinen Erfahrungen sind sich die Emittenten dieser Anforderungen bewusst und sehr gewillt, zusätzliche Informationen über die Erlösverwendung der grünen Anleihe bereitzustellen. Dies geschehe dann durch eine Bewertung der EU-Taxonomie im Dokument „Second Party Opinion“, das vor der Emission der Anleihe vorgelegt werde sowie durch Gespräche mit Investoren. Aktuell diskutiert die EU einen Entwurf für den europäischen Green Bond Standard. Dieser soll als „Goldstandard“ für grüne Anleihen darauf abzielen, Bedenken hinsichtlich Greenwashing und des Schutzes der Marktintegrität auszuräumen, um sicherzustellen, dass legitime Umweltprojekte finanziert werden, heißt es vonseiten der EU-Kommission.

„GRÜNES“ PROFIL SCHÄRFEN

Fondsanleger sind damit gut beraten, sich zunächst der eigenen Nachhaltigkeitsansprüche klar zu sein, bevor sie Anteile eines Green-Bond-Fonds erwerben. Können die Anforderungen mit einem ETF abgebildet werden, eröffnen diese hierfür zweifellos einen kostengünstigen und transparenten Weg. Anleihen mit besserer Qualität könnten allerdings nur aktive Manager auswählen, sagt Vic-Philippe. „Abgelehnt werden beispielsweise grüne Anleihen, die den Ausbau von Flughäfen finanzieren, Emittenten, die sich nicht verpflichtet haben, einen Bericht über die Auswirkungen vorzulegen, und Emittenten, denen es an ehrgeizigen Umweltzielen mangelt“, beschreibt die Amundi-Expertin das hauseigene Vorgehen und betont, dass 2021 von 100 Neuemissionen 15 Prozent abgelehnt wurden. Außerdem ermögliche eine aktive Allokation mehr Anlagemöglichkeiten, da der Fonds in verschiedenen Segmenten innerhalb des Risikorahmens und der Budget-Risiko-Allokation vom Index abweichen kann. Dies betreffe Faktoren wie Duration, Sektoren, Währungen und Länder gleichermaßen. „Wir halten passive Investitionen in gelabelte Anleihen für nachteilig, denn dieser Markt kennzeichnet die Anleihen, ob sozial, grün oder nachhaltig, immer noch selbst“, senkt Bos für ETFs den Daumen. Er begründet: „Es besteht also das Risiko, dass weder die Berichterstattungspflichten der EU-Taxonomie noch die Green Bond Principles vollständig eingehalten werden.“ Dies sei bei passiv gemanagten Fonds der Fall, weil die zugrundeliegenden Indizes, wie z. B. der Green Bond Index, „häufig umstrittene grüne und/oder gelabelte Anleihen“ enthalten.

Entwarnung kann hingegen auf der Ertragsseite gegeben werden – und dies in doppelter Hinsicht. Erstens sind die Rentenmärkte als Renditebringer wieder zurück (lesen Sie hierzu unseren Beitrag auf Seite 36). Zweitens haben sich die in der Anfangsphase des Marktes ermittelten sogenannten Greenia von bis zu 100 Basispunkten mit zunehmender

Reife und Differenzierung des Marktes deutlich eingeengt und liegen aktuell in der Regel nur noch im einstelligen Basispunkte-Bereich. Zu diesem Ergebnis kommt eine Studie des Gesamtverbandes der Deutschen Versicherungswirtschaft. Beim Greenium handelt es sich kurz gesagt um den Renditeunterschied einer grünen und einer zu vergleichbaren herkömmlichen Anleihe.

Laut Studie ist das Greenium grundsätzlich abhängig von der gewählten Assetklasse. Bei öffentlichen Emittenten sei das Greenium minimal bis gar nicht vorhanden. „Je strenger die Nachhaltigkeitskriterien, die sich der Emittent auferlegt hat, sind, desto größer ist das Greenium“, schreiben die Studienverfasser. Bos weist noch auf die Bedeutungen der Laufzeiten hin. Während kurzfristig keine Renditeunterschiede zu erwarten seien, dürfte ein Green-Bond-Portfolio langfristig besser abschneiden. Der Lead Portfoliomanager von NNIP begründet das so: „Wir sind der Ansicht, dass Emittenten von gelabelten Anleihen sich stärker auf den Klimawandel und soziale Aspekte einstellen, da sie bereitwillig für Transparenz bei ihren Investitionen sorgen, weniger ESG-Risiken ausgesetzt sind und daher ein attraktiveres Risiko-Ertrags-Verhältnis aufweisen.“