Privatmarktanlagen, bspw. zur Finanzierung von Infrastrukturprojekten wie Energiespeichersystemen, Solarthermieanlagen oder Windparks, boten bislang ein Anlageuniversum, das nur vermögenden und institutionellen Investoren vorbehalten war. Dies unter anderem deshalb, weil meist sehr hohe Mindesteinlagen erforderlich sind, die zudem häufig während der gesamten Laufzeit gebunden bleiben. Diese drei „Pferdefüße“ von nicht börsennotierten Investments – geringe Liquidität, lange Laufzeiten und hohe Mindesteinlagen – sind bei einer Investition in einen ELTIF zwar nicht verschwunden, aber seit Januar dieses Jahres mit dem neuen Rechtsrahmen ELTIF 2.0 zumindest flexibler gestaltbar.

RENDITEN BIS ZEHN PROZENT

Die Abkürzung ELTIF steht für European Long-Term Investment Fund oder Europäischer langfristiger Investmentfonds, der 2015 in der EU eingeführt wurde. Diese Vehikel beteiligen sich direkt an der Finanzierung von Unternehmen (Private Equity), agieren als private Kreditgeber (Private Debt) oder investieren in ausgewählte Infrastrukturprojekte und Immobilien – entsprechend unterschiedlich sind die Renditeerwartungen. Gemäß einer aktuellen Erhebung von Scope erwarten die Asset Manager von Infrastrukturfonds im Schnitt eine jährliche Rendite von weniger als sieben Prozent, bei Private Debt ist es etwas mehr und bei Private Equity wird eine jährliche Rendite von zehn Prozent in Aussicht gestellt.

In den Portfolios der Profi-Investoren sind solche „Alternative Anlagen“ aufgrund der geringen Korrelation zu den Aktienmärkten schon lange eine gern gesehene Beimischung. In vielen Portfolios dürften sie jedoch mittlerweile den maximal sinnvollen Anteil erreicht haben. Hingegen waren private Investoren in Ländern wie Deutschland fast komplett von den Chancen abgeschnitten, weil Alternative Fonds nicht an sie vertrieben werden durften. „Gesetzliche Restriktionen sollen die Anleger schützen, aber man könnte auch sagen, dass man sie in ihrer Entscheidungsfreiheit einschränkt und sie damit gewissermaßen entmündigt“, sagt Jean-Claude Spillmann, Partner und Head Asset & Wealth Management and Banking Regulatory bei PwC Schweiz. Insofern begrüße er den ELTIF 2.0-Rahmen und die damit einhergehende Liberalisierung. Gleichzeitig erkennt er jedoch einen gewissen Widerspruch: „Seit der Finanzkrise ist der Anlegerschutz gerade für Privatanleger in der EU stets im Vordergrund gestanden und entsprechend verschärft worden. Doch nun, wo man entsprechende Mittel braucht, um die Transformation der Wirtschaft durchzuführen, ist das Geld der privaten Anleger offenbar doch genehm“. Insofern heilige der Zweck letztlich die Mittel.

Der Hintergrund für die Etablierung dieses neuen Investitionsrahmens ist das Bestreben der EU, auch das Kapital von Privatpersonen in die nachhaltig orientierte Transformation der Wirtschaft und den Ausbau und die Erneuerung der Infrastruktur und Immobilien zu lenken. Denn das wird teuer. Eine gemeinsame Studie des Instituts der deutschen Wirtschaft und des Instituts für Makroökonomie schätzen den Finanzbedarf für die Transformation in den kommenden zehn Jahren auf beachtliche 600 Milliarden Schweizer Franken.

In den ersten Jahren nach der Einführung von ELTIF blieb der Mittelzufluss jedoch eher bescheiden. Die vom Gesetzgeber vorgegebenen Konditionen in Form einer Mindesteinlage von 10.000 Euro, eine umfassende Anlageberatung inklusive Vermögenscheck und die eingeschränkte Liquidität waren nicht sonderlich attraktiv für den Vertrieb an die breite Masse der privaten Anleger. Laut der jüngsten Erhebung von Scope lag das Marktvolumen der ELTIFs per Ende 2023 bei knapp 14 Milliarden Euro.

Daher hat die EU nachjustiert und die ELTIF-Verordnung nivelliert, die als ELTIF 2.0 seit Januar 2024 gültig ist. Sie sieht unter anderem eine Aufhebung der Mindestanlagehöhe vor und verzichtet auf die bislang obligatorische Anlageberatung für Anleger. Den Emittenten wird ein höherer Anteil Liquiditätspositionen gestattet und auch Dachfonds sind künftig erlaubt. Allerdings darf maximal 20 Prozent des Fondsvermögens in einen Zielfonds investiert werden.

Die Fondsindustrie begrüßt die neuen ELTIF 2.0-Regularien. Allerdings wartet sie noch auf die verbindlichen technischen Regulierungsstandards (RTS) der europäischen Finanzaufsicht ESMA, die den Entwurf derzeit mit der EU-Kommission diskutiert. „Um unseren Investoren und Vertriebspartnern eine gewisse Sicherheit zu geben, halten wir daher vorerst noch am Regime von ELTIF 1.0 fest, bis regulatorische Klarheit herrscht“, erklärt Dirk Holz, Geschäftsführer der Commerz Real Fund Management in Luxemburg, die den klimavest Fonds managt, einer der ersten und mittlerweile größten ELTIF auf dem deutschen Markt, der sich explizit an die Zielgruppe der privaten Anleger wendet. Holz rechnet frühestens im vierten Quartal 2024 mit einer Einigung in Brüssel. Erst danach könne der Vertrieb die technischen Voraussetzungen für ELTIF 2.0 schaffen und können die Fondsbetreiber die Strukturen ihrer Vehikel für den Bestand und die Neukunden anpassen. Dann dürften also nochmal einige Monate ins Land gehen, bis alle Signale frühestens im vierten Quartal 2025 auf Start stehen.

STEIGENDES MARKTVOLUMEN

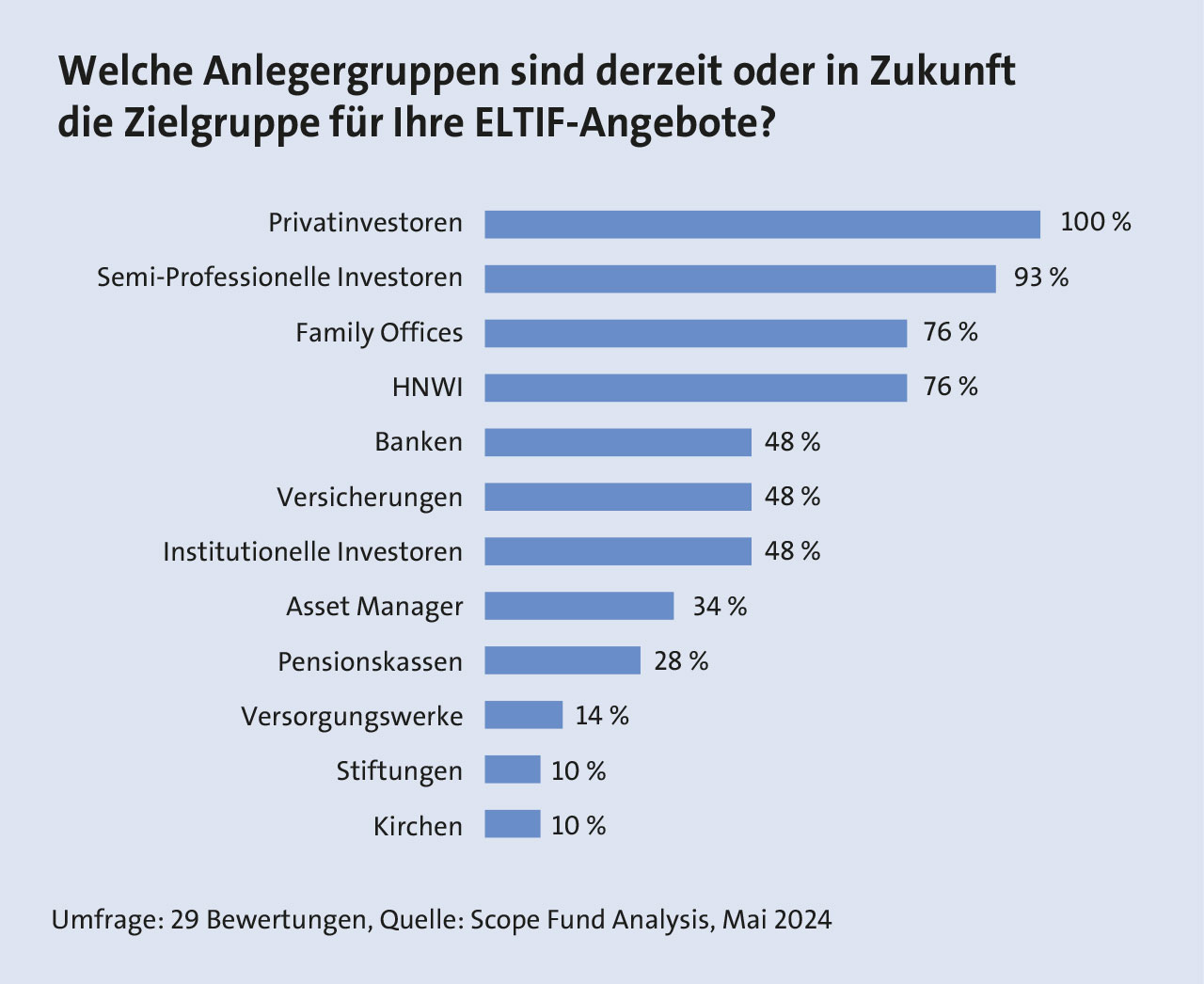

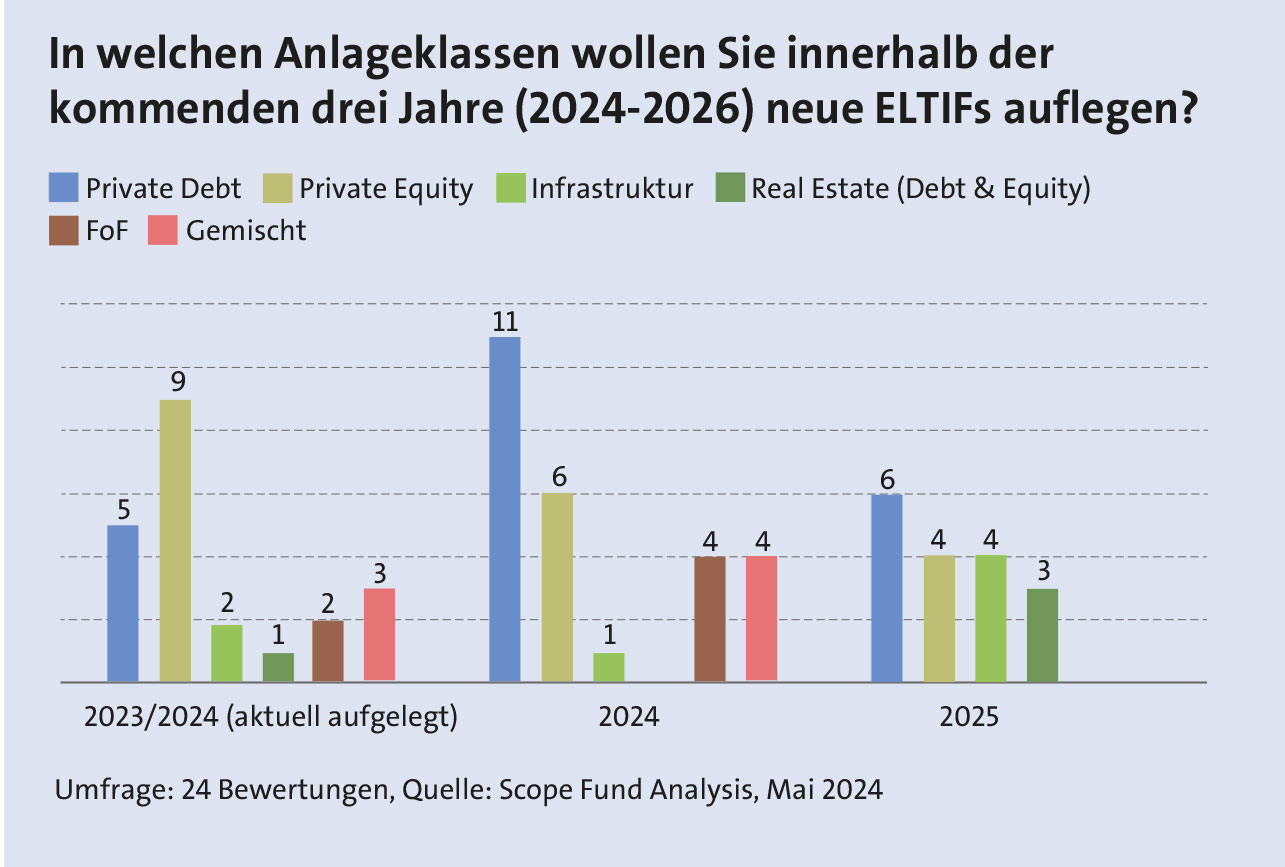

Beobachter sind sich einig, dass sich der Markt spätestens dann deutlich beleben wird. Gemäß der aktuellen Umfrage von Scope könnte das ELTIF-Volumen bis Ende 2026 auf 30 bis 35 Milliarden Euro wachsen. Allein in den nächsten zwölf Monaten sollen teils von neuen Anbietern weitere 20 neue ELTIF auf den Markt kommen.

Swisslife Asset Managers ist bereits mit einem ELTIF für private und institutionelle Investoren in der Assetklasse Infrastrukturanlagen an den Markt gegangen. „Entscheidend für diesen Schritt war der neue Rechtsrahmen mit ELTIF 2.0, ohne den unter anderem das Liquiditätsmanagement nicht machbar gewesen wäre“, erklärt Christoph Gisler, Head Infrastructure Equity, Swisslife Asset Managers. Zum Ende der Zeichnungsfrist Ende April hat der Fonds 13 Millionen Euro eingesammelt, fast ausschließlich von Privatinvestoren. „Das Interesse ist sehr hoch, bei Anlegern aus allen Ländern“, bestätigt Gisler. Angestrebt wird ein Fondsvolumen von 750 Millionen über die nächsten Jahre. „Der Fonds soll für Privatanleger zu einem Kerninvestment ihrer Vermögensaufteilung werden“, so Gisler.

Derzeit sind in Deutschland 24 Fonds im Prozess des Fundraisings. Die Produkte sind allerdings nicht unbedingt gut miteinander vergleichbar, da sie unterschiedliche Assetklassen und/oder Regionen im Fokus haben. Zudem haben große internationale Anbieter die Befürchtung geäußert, „dass ELTIF an den Markt kommen, die gering diversifiziert, riskant und überdurchschnittlich teuer sind und damit den Investmenterfolg einschränken und die ELTIFs als Produktgattung in ein schlechtes Licht rücken“, so eine Aussage in der von Scope durchgeführten Umfrage unter den Emittenten. „Man sollte als Anleger ganz genau hinschauen, wie nah das Fondsmanagement an den Assets dran ist und sich auch mit den einzelnen Investments auseinandersetzen“, rät Dirk Holz angesichts der zu erwartenden Angebotsflut und der noch ungeübten Interessenten aus dem Retailbereich.

Auch wenn seit ELTIF 2.0 keine Mindesteinlage und kein Mindestvermögen mehr vorhanden sein muss, um Anteile zu zeichnen, und auch die Rücknahme von Anteilen flexibler gestaltet werden kann, sollte nicht vergessen gehen, dass es sich aufgrund der Investitionsobjekte um komplexe Anlageprodukte mit einem grundsätzlich langen Anlagehorizont handelt. „Investoren aus dem Retailsegment sollten verstehen, dass diese Produkte völlig anders funktionieren und wesentlich anspruchsvoller sind als beispielsweise ein ETF“, räumt Dirk Holz von Commerz Real ein.

Das fängt schon damit an, dass Privatmarktanlagen als Überbegriff für die drei völlig unterschiedlichen Anlageklassen Private Equity, Private Debt und Infrastruktur steht. Ihnen gemeinsam ist lediglich die geringe Korrelation mit börsennotierten Wertpapieren, weshalb sie gerne zur Diversifikation eines Portfolios herangezogen werden. Aber Private Equity kann vieles sein, von der Beteiligung an Startups über mit Krediten gehebelte Unternehmensverkäufe bis hin zur Sanierungsfinanzierung von Firmen in Spezialsituationen. Private Debt hingegen reagiert sensibel auf das Zinsniveau, hier treiben steigende Zinsen die Kosten zu Lasten der Attraktivität. Und wenn ein ELTIF sich auf Infrastrukturanlagen oder Immobilien konzentriert, kann das ziemlich viel bedeuten, vom Straßenbau über Wasserkraftanlagen bis hin zur Herstellung von Energiespeichersystemen.

Derartige Investitionen erfüllen dann zumindest den Nachhaltigkeitsgedanken, der mit der Etablierung von ELTIFs in Europa einherging. Dennoch sind längst nicht alle ELTIFs grün oder nachhaltig orientiert. Von den am Markt befindlichen Produkten kann Scope aufgrund der Datenlage nur 29 Vehikeln einen Nachhaltigkeitsanspruch attestieren. Neu aufgelegte Produkte hingegen haben alle eine Nachhaltigkeitsorientierung (mindestens Artikel 8 Einstufung nach SFDR). Die Kosten halten sich derweil in moderaten Höhen und sind deutlich tiefer als sonst im Private Equity Segment üblich. Bei den von Scope analysierten Fonds variieren die jährlichen Managementgebühren zwischen 0,95 bis 2,6 Prozent und der Ausgabeaufschlag zwischen zwei und drei Prozent. Einige ELTIFs erheben auch eine Erfolgsgebühr, die von zehn bis 20 Prozent reicht, sofern eine vordefinierte Gewinnschwelle, die zumeist bei sieben bis acht Prozent liegt, überschritten wird.

FAZIT

Mit den neuen ELTIFs wird mehrheitlich auch dem nachhaltigen Gedanken bei der Einführung dieses neuen Rechtsrahmens Rechnung getragen, den aber längst nicht alle Anbieter im Fokus haben. Für Anleger können ELTIFs einen Beitrag zur Stabilisierung ihres Portfolios leisten und sie erhalten vielfach eine Option, ihr Vermögen sinnstiftend in die Transformation der Wirtschaft und Gesellschaft zu investieren. Die Produktanbieter wiederum können die bislang den institutionellen Investoren vorbehaltenen Private Market Funds nun für das Kundensegment der Privatanleger auflegen. Das Angebot wird schnell wachsen und damit auch rasch unübersichtlich. Anleger sollten sich daher besonders die Ausrichtung des Fonds und die einzelnen Projekte und Unternehmen, in die er investiert, genau anschauen.