Der Tod von Dietrich Mateschitz im Oktober 2022 sorgte für reichlich Schlagzeilen. Schließlich war der Salzburger Großunternehmer unter anderem für die Gründung von Marken wie Red Bull weltweit bekannt. Auch sein Milliardenvermögen, das er über die Jahre hinweg erwirtschaftet hatte, stand nach seinem Ableben im Rampenlicht. Ein langwieriger Streit um das Erbe blieb in diesem Fall jedoch aus. Seinem Sohn Mark wurde im März 2023 die Verlassenschaft zugesprochen.

Nicht immer verläuft die Übergabe derart reibungslos, vor allem dann nicht, wenn es um große Familienvermögen geht. Alexander Eberan, Leiter Private Banking Wien bei der Steiermärkische Sparkasse, meint nicht ohne Grund, dass die Vermögensweitergabe an die Nachkommen, einerlei, in welcher Form, ein essenzielles Thema im Private Banking ist und oftmals unterschätzt wird. Er mahnt in diesem Zusammenhang, vor allem einen Aspekt zu beherzigen: „Die geordnete Übergabe sollte noch zu Lebzeiten geregelt werden, auch wenn man sich damit freilich mit dem eigenen Ableben auseinandersetzen muss.“

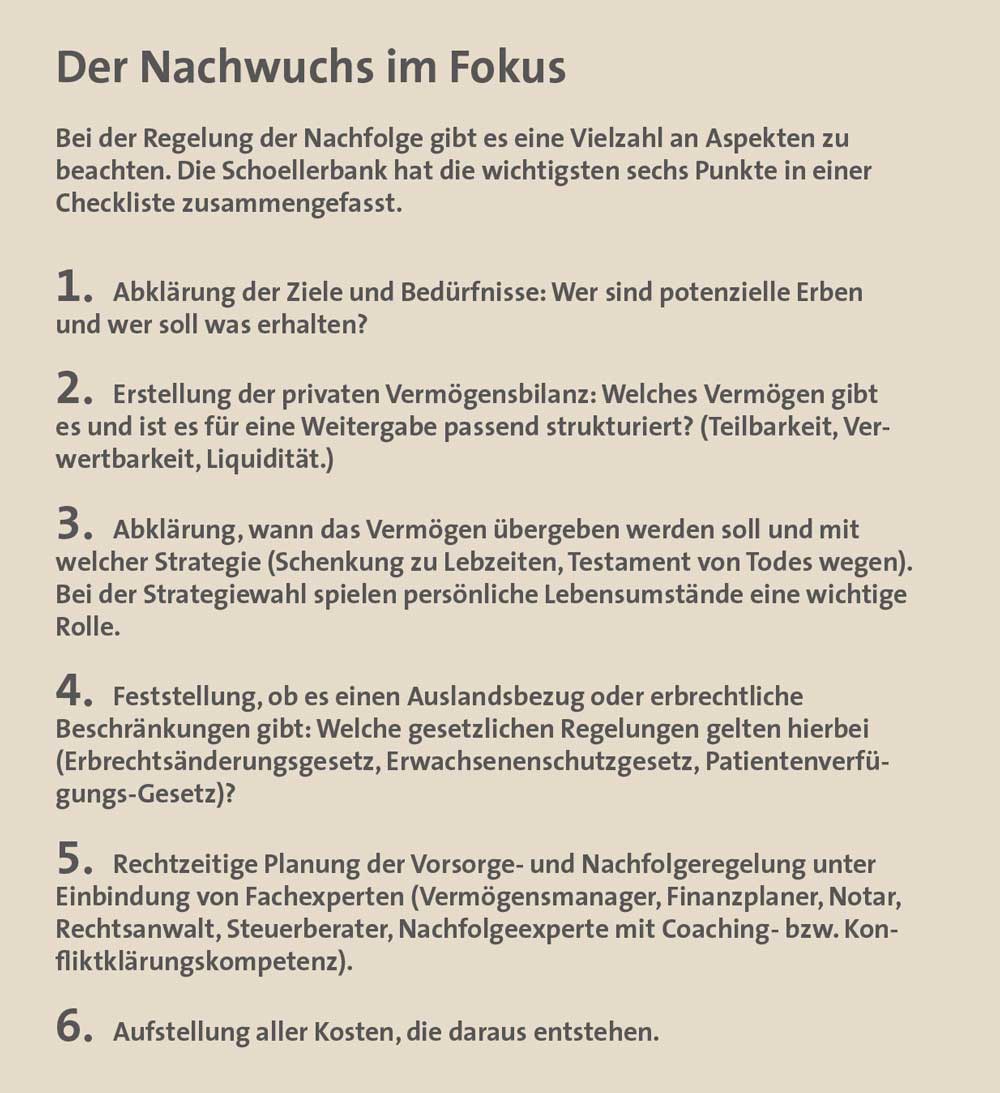

Auch in anderen gehobenen Bankhäusern nimmt das Thema einen hohen Stellenwert ein. „Wir sprechen unsere Kunden im Rahmen der Bedürfnisanalyse aktiv darauf an und schaffen damit eine gewisse Sensibilität für dieses wichtige Thema“, betont Helmut Siegler, Vorstandsvorsitzender der Schoellerbank. In sogenannten Generationengesprächen werde die komplexe Materie vertieft. Dazu stünden Vermögensnachfolgeexperten zur Verfügung.

Worauf gilt es zu achten? Eberan zufolge sollte auf die unterschiedlichen Eigenschaften der Erben Rücksicht genommen werden. Womöglich sei ein Erbe eher geeignet, Unternehmensanteile zu übernehmen, ein anderer als begabter Künstler besser in der Lage, die Kunstsammlung zu verwalten. „All solche Aspekte sollten sorgfältig und vor allem rechtzeitig geregelt werden, damit es nach dem Tod des Erblassers möglichst zu keinen Konflikten kommt“, sagt der Experte der Steiermärkische Sparkasse.

Eberan verweist obendrein auf einen weiteren Aspekt: Gibt es Vermögenswerte, so zum Beispiel Immobilien im Ausland, sollte auch die unterschiedliche Rechtslage rund um das ausländische Erbrecht möglichst zu Lebzeiten des Erblassers erkundet werden, um böse Überraschungen im Nachhinein zu vermeiden. Es ist wichtig, sich frühzeitig mit dem Thema Vermögensübergabe auseinanderzusetzen, sagt auch Markus Plank, Leiter Wertpapier Center und Private Banking, Raiffeisenlandesbank NÖ-Wien und betont: „Dies gilt vor allem dann, wenn die Vermögensverhältnisse der Kunden besonders komplex sind.“

An entsprechendem Beratungsbedarf mangelt es im Private Banking nicht. „In Österreich fand nach Ende des zweiten Weltkrieges bis heute ein starker Vermögensaufbau statt. Die Firmengründer-Generation befindet sich im vorgerückten Alter und übergibt zunehmend Unternehmen und Vermögen“, zeigt Robert Löw, Vorstandsvorsitzender der Liechtensteinischen Landesbank Österreich (LLB Oe), auf. Er meint, dass die demographische Entwicklung, wie etwa Pensionierungen der Baby Boomer, den Trend beschleunigt.

schwierige firmenübergabe

Löw geht auf den Aspekt näher ein und erläutert: „Die größte Herausforderung besteht bei der Übergabe der Firma an die nächste Generation. Im Unterschied zur reinen Erhaltung von Geld- oder Immobilienvermögen muss bei einem Unternehmen sichergestellt sein, dass die neue Führung über die erforderlichen Fähigkeiten verfügt, um das Unternehmen und seine Mitarbeiter in die Zukunft zu führen und strategisch weiterzuentwickeln.“

Doch nicht immer ist die Entscheidung einfach. Gibt es mehr als einen geeigneten familieninternen Nachfolger, der den Führungsanspruch erhebt, stelle sich diese Situation aufgrund innerfamiliärer Spannungen ähnlich herausfordernd dar wie im Fall, dass kein geeigneter Nachfolger da ist, mahnt Löw und führt aus: „Weiters ist erfolgsentscheidend, dass Firmengründer nach einer geglückten Übergabephase loslassen, wenn die Nachfolger dies wünschen. Eine Möglichkeit, solche Themen vorab zu regeln, ist bspw. eine Familienverfassung.“ Dazu gilt es einiges zu beachten. Denn um solch eine Verfassung aufzusetzen, müssten sich alle Beteiligten auf ein Zielbild inklusive Rollen einigen und verbindlich Leitlinien für die familiäre berufliche Zusammenarbeit definieren, so der weitere Rat des LLB Oe-Chefs.

immobilien an erster stelle

In welcher Form geschieht die Übergabe am häufigsten? „Am weitesten verbreitet ist die Übergabe von Immobilienvermögen, das in den meisten Familien zuallererst besteht“, zeigt Löw auf. „Danach folge das klassische Sparbuch oder Wertpapiervermögen und letztlich die Unternehmensanteile. Bei letztgenannten sollten laut Siegler von der Schoellerbank Erblasser entscheiden, ob die Unternehmensübergabe bereits zu Lebzeiten erfolgen soll. So könne der Erbe in die Abläufe schrittweise eingeführt werden. Wird das Unternehmen an Dritte verkauft, sollte die Sicherung des Familienvermögens geklärt werden. Dazu zählen laut Siegler etwa die Steueroptimierung sowie eine ertragsbringende Wiederveranlagung des Erlöses. Weiters denkbar sind etwa die Übertragung von Unternehmensanteilen z. B. von einer GmbH, AG oder Kommanditanteile einer KG sowie von Liegenschaften auf eine Privatstiftung.

Wie ist die Lage, wenn das Vermögen bereits in einer Stiftung ist? Stiftungen stellen komplexe Vermögenskonstellationen dar, bei denen auch im Sinne der Nachfolge die Regelungen in der Stiftungsurkunde und Stiftungszusatzurkunde maßgeblich sind, betont Siegler. „Für bestimmte Familien- und Vermögenskonstellationen kann die Privatstiftung ein geeignetes Konstrukt sein, wenn es vorwiegend um den langfristigen Schutz und Zusammenhalt von großem Vermögen geht.“ Mit einer entsprechenden Ausgestaltung der Stiftungserklärung könne der konfliktfreie Generationenwechsel und die Lösung der Pflichtanteilsthemen gelingen – und mit der Unterstützung von Fachexperten der Wille des Stifters und seiner Familie im Sinne der Generationenvorsorge umgesetzt werden. Einzig, wenn Vermögen an Stiftungen übertragen wurde, verliert der Stifter viel Einflussmöglichkeit, mahnt Siegler. Auch bei der LLB Oe verweist man auf diesen Aspekt. „Ein einfaches Überschreiben oder eine qualifizierte Einflussnahme ist nicht möglich“, sagt Löw.

Anlagestrategie ist wichtig

Wie sieht es mit Vermögen in Form von Wertpapieren aus? „Entscheidend für die richtige Anlagestrategie an den Kapitalmärkten ist weniger das Lebensalter als der Anlagehorizont oder die Bereitschaft, Wertschwankungen in Kauf zu nehmen“, sagt der LLB Oe-Chef. So benötige man in jüngeren Jahren womöglich Liquidität für die Anschaffung einer Wohnimmobilie oder den Aufbau eines Unternehmens und könne deshalb das Geld nicht auf zehn oder mehr Jahre veranlagen. Ebenso könne der Wunsch nach stabilen laufenden Ausschüttungen des veranlagten Vermögens statt nach schnellen, aber volatilen Kurssteigerungen bestehen. Obendrein verkrafte nicht jeder Anleger starke Kursrückgänge während Börsenkrisen.

Löw verweist zudem auf einen weiteren wichtigen Aspekt: Vor der Übergabe sollte der Nachfolger über ausreichend Finanzbildung verfügen und sich über Kurse und Seminare professioneller Anbieter und Hochschulen umfassend weiterbilden. Dies sei in Österreich noch immer ein untergeordneter Ausbildungsschwerpunkt.

Löw verweist zudem auf einen weiteren wichtigen Aspekt: Vor der Übergabe sollte der Nachfolger über ausreichend Finanzbildung verfügen und sich über Kurse und Seminare professioneller Anbieter und Hochschulen umfassend weiterbilden. Dies sei in Österreich noch immer ein untergeordneter Ausbildungsschwerpunkt.

Zudem müsse es nicht immer eine Direktanlage sein. Bei der Schoellerbank verweist man auf die Möglichkeiten mit fondsgebundenen Lebensversicherungen. „Sie kann mit den richtigen Ausstattungskriterien und der richtigen Auswahl der versicherten Person, der bezugsberechtigten Person, aber auch der passenden Anlagevariante eine äußerst interessante Möglichkeit für eine langfristige Anlage unter Einbindung der nächsten Generation darstellen“, betont Siegler. So können bereits bei Vertragsabschluss die gewünschten Personen bestimmt und gleichzeitig Änderungen vorbehalten werden. Zudem können alle Versicherungsnehmer zu Lebzeiten über das Vermögen verfügen, sofern eine offene Laufzeit des Vertrags besteht, heißt es vonseiten der Experten.

Nicht immer ist der Nachwuchs allerdings volljährig. Auch hier gilt es, einiges zu beachten. Im Verlassenschaftsverfahren entscheide bei etwaigen Interessenskonflikten des gesetzlichen Vertreters der sogenannte „Kollisionskurator“ zum Kindeswohl. Die Wirksamkeit von wichtigen, außerordentlichen Rechtshandlungen sei jedoch von der Zustimmung des Pflegschaftsgerichts abhängig.

Laut Angaben der Schoellerbank gibt es dabei verschiedene Möglichkeiten, die Vorsorgeregelung bei minderjährigen Erben zu gestalten. Erziehungsberechtigte für minderjährige Kinder könnten etwa in der letztwilligen Verfügung Obsorgeberechtigte benennen, die nach ihrem Ableben die Erziehung und Vermögensverwaltung für die Kinder bis zur Volljährigkeit wahrnehmen. Für den Fall, dass die Kinder durch das Ableben beider Elternteile zu Waisen werden, ist die Benennung von Obsorgeberechtigten im Testament besonders empfehlenswert, meint Siegler und betont: „Somit wird sichergestellt, dass das Pflegschaftsgericht keine Person bestimmt, die nicht im Sinne des Erblassers ist.“

Obendrein sei die persönlich ausgewählte Vertrauensperson dann für die Personen- und Vermögenssorge zuständig und könne somit im Rahmen der genehmigungsfreien Grenzen eigenständig handeln. Zudem bestehe die Möglichkeit, Testamentsvollstrecker zur Überwachung der Durchführung der Anordnungen des letztwillig Verfügenden sowie Vermögensverwalter im Testament zu bestimmen.

„Das Erbrecht ist eine komplexe Materie und die familiären Konstellationen sind vielfältig. Es gilt daher, im Vorfeld viele wichtige Fragen zu klären“, fügt Plank von der Raiffeisenlandesbank NÖ-Wien hinzu. Eine ausführliche Beratung hierzu bieten die Experten allesamt an.