Mit dem nun großflächig anstehenden Ausscheiden der Babyboomer aus dem Erwerbsleben verschiebt sich das Verhältnis im umlagefinanzierten Pensionssystem Österreichs zum Nachteil der jüngeren Generationen: Laut Daten der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) wird 2040, also in 17 Jahren, die Relation von über 65-Jährigen zu Erwerbsfähigen nur 1 zu 2,1 betragen. Im Jahr 2020 habe dieses Verhältnis noch bei 1 zu 3,2 gelegen. Vor genau 20 Jahren setzte zudem die größte Pensionsreform Österreichs ein. Sie brachte massive Verschlechterungen, wie die Ausdehnung des Durchrechnungszeitraums zur Ermittlung der Pensionsbemessungsgrundlage. Bei hoher Lebenserwartung werden die Menschen rund ein Drittel ihres Lebens nicht im Berufsleben stehen. „Den wenigsten Menschen ist bewusst, dass sie am Ende des Erwerbslebens mit maximal der Hälfte des Lebenseinkommens rechnen dürfen“, meint Alexander Mayer, Fachmann für betriebliche Altersvorsorge (bAV), bei der ERGO Vorsorgemanagement GmbH.

Dies sind auch für Unternehmen interessante Fakten. Denn in vielen Branchen wird es immer schwieriger, offene Stellen mit dem richtigen Personal zu besetzen. Die Arbeitnehmer können sich größtenteils aussuchen, bei wem sie arbeiten. Die Liste von Berufen mit Fachkräftemangel stieg in den letzten Jahren in immer kürzeren Etappen an. 2017 etwa waren bereits 60 Berufe betroffen. Was dies mit der Altersvorsorge zu tun hat? „Mitarbeiter mit guten Anreizen zu binden, wird künftig eine der Schlüsselunterscheidungen werden“, erklärt Mayer. Eine betriebliche Pension, wie sie die direkte Leistungszusage darstellt, sei ein guter Baustein für das Employer Branding, im Wettkampf um „Talente“. Bei der Ausgestaltung dieser Lösung gebe es Möglichkeiten, die immer noch wenig bekannt seien.

„Die direkte Leistungszusage gewinnt als Vorsorgelösung speziell für GmbHs sowie Vereinbarungen mit Führungskräften und Fachkräften seit gut zehn Jahren an Bedeutung“, bestätigt Marga Derstroff, Head of Life bei der Zurich Versicherung. Sie punkte mit Flexibilität, Möglichkeiten beim Versorgungsumfang, variablen Deckungen und sei sehr gut „individualisierbar“. Als Teil einer „modernen Geschäftsführervergütung“ habe die direkte Leistungszusage als Mitarbeiterbindungsinstrument zwar höhere Verbreitung gefunden, „es gibt aber noch Luft nach oben“, sieht Markus Reindl, Geschäftsführer der marCKus bAV-Consulting GmbH, Potenziale. Er benennt drei Zielgruppen für dieses Instrument der Pensionszusage: den Gesellschafter-Geschäftsführer (GGF) einer GmbH mit Einkünften aus selbstständiger Arbeit, normale Arbeitnehmer sowie Familienmitglieder des GGF, die im Unternehmen tätig sind.

„Die direkte Leistungszusage gewinnt als Vorsorgelösung speziell für GmbHs sowie Vereinbarungen mit Führungskräften und Fachkräften seit gut zehn Jahren an Bedeutung“, bestätigt Marga Derstroff, Head of Life bei der Zurich Versicherung. Sie punkte mit Flexibilität, Möglichkeiten beim Versorgungsumfang, variablen Deckungen und sei sehr gut „individualisierbar“. Als Teil einer „modernen Geschäftsführervergütung“ habe die direkte Leistungszusage als Mitarbeiterbindungsinstrument zwar höhere Verbreitung gefunden, „es gibt aber noch Luft nach oben“, sieht Markus Reindl, Geschäftsführer der marCKus bAV-Consulting GmbH, Potenziale. Er benennt drei Zielgruppen für dieses Instrument der Pensionszusage: den Gesellschafter-Geschäftsführer (GGF) einer GmbH mit Einkünften aus selbstständiger Arbeit, normale Arbeitnehmer sowie Familienmitglieder des GGF, die im Unternehmen tätig sind.

Vorteile für drei Zielgruppen

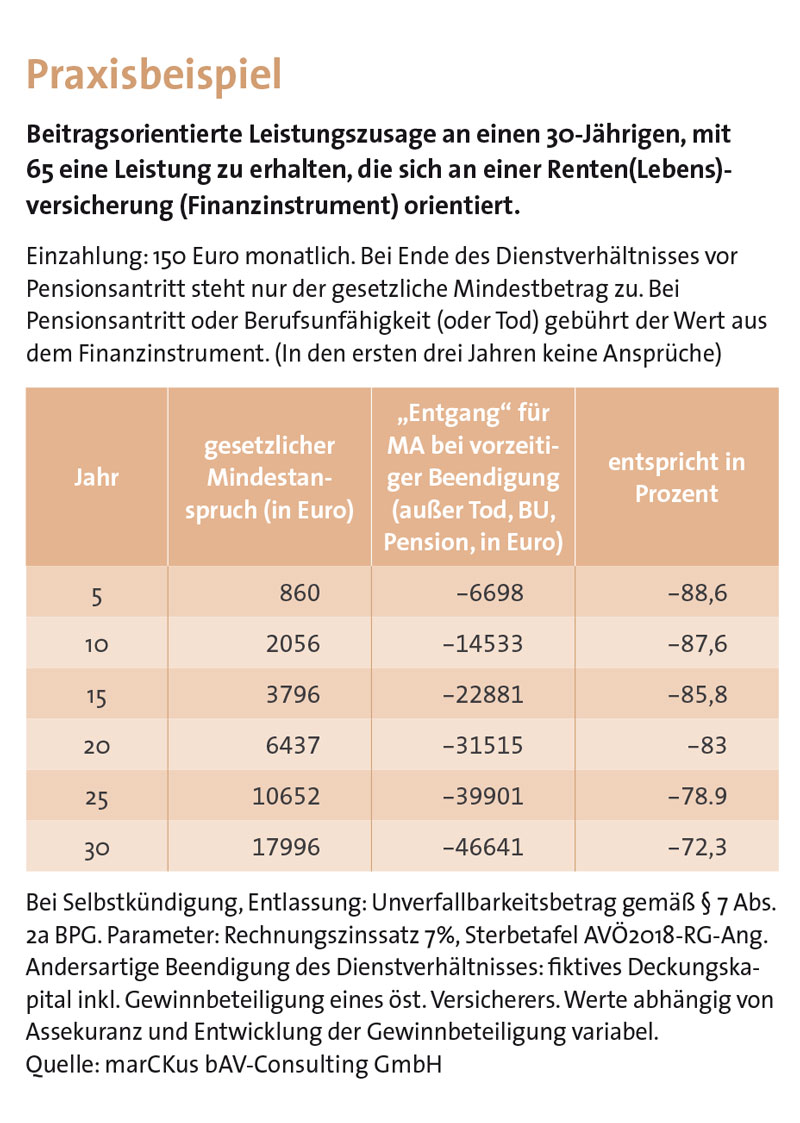

GGF einer GmbH können auf diese Weise die Gesamtvergütung steuerlich optimieren und zwar im Hinblick auf Geschäftsführer-Bezug, Ausschüttung und Pensionszusage. Insbesondere der Hälftesteuersatz sei enorm attraktiv. „Normale“ Arbeitnehmer können mit dem Instrument der direkten Leistungszusage bei Verbleib im Unternehmen bis zur Pension belohnt werden. Denn die Beschäftigten bauen jährlich einen Anspruch auf. Die vorzeitige Beendigung des Arbeitsverhältnisses, etwa durch Selbstkündigung, könne bei ihnen mitunter zu empfindlichen Einbußen führen, da der Anspruch zum größten Teil – bis auf den gesetzlichen Mindestanspruch – entfällt (siehe Praxis-Beispiel). Und bei den Familienmitgliedern als begünstigte Person kommt bei gleichen Kosten für das Unternehmen am Ende netto mehr heraus. Den Hälftesteuersatz gibt es bei dieser Personengruppe freilich nicht.

Insgesamt ergeben sich – je nach Personengruppe – folgende Vorteile: Steuer- und abgabenoptimierte Gehaltserhöhung mittels künftig freiwilliger Zahlungen, der legale Transfer von Unternehmensvermögen ins Privatvermögen, höhere Renditen durch Veranlagung vor Steuern und Steuerverschiebungseffekte, die Ersparnis der Lohnnebenkosten und Abgaben für den Arbeitgeber sowie von Steuern und Abgaben bei der begünstigten Person.

überzeugendes Konzept

Das Konzept einer direkten Leistungszusage ist im Grunde einfach: Man legt eine vereinbarte Summe aus dem Bruttoverdienst an, aus der sich der Anspruch für die Begünstigten ergibt. Dabei spart man die Lohnnebenkosten und kann die Beiträge steuerlich geltend machen, auch der Arbeitnehmer spart Lohnsteuer sowie Sozialabgaben. Die zusätzliche Vergütung wird bei Antritt der Pension fällig. Dabei stehen die Einmalauszahlung – in diesem Fall werden aufgrund des sogenannten Hälftesteuersatzes nur 50 Prozent der Einkommensteuer fällig – oder andere Durchführungswege, z. B. eine monatliche Rente, zur Auswahl. „Das Unternehmen bezahlt die Pension in der Leistungsphase selbst aus“, sagt Derstroff.

Unternehmen stehen zwei Wege offen: Einerseits die leistungsorientierte Pensionszusage, wo vertraglich eine Zielpension in bestimmter Höhe – unter Umständen auch wertangepasst – vereinbart wird. Der dafür erforderliche Beitrag wird ermittelt, mit dem die Zielpension finanziert werden kann. Andererseits die beitragsorientierte Pensionszusage, wo vertraglich ein bestimmter Beitrag – ebenfalls unter Umständen wertangepasst – festgelegt wird. Daraus wird eine künftige Zielpension errechnet. Auf beiden Wegen sind Parameter zu beachten: Es können maximal 80 Prozent des letzten laufenden Aktiveinkommens als Firmenpension vereinbart werden. Gemeinsam mit der gesetzlichen Pension sind 100 Prozent des letzten Aktiveinkommens als Obergrenze anzusetzen. Firmenpensionsanwartschaften werden spätestens drei Jahre nach Erteilung der Zusage unverfallbar. Erworbene Ansprüche werden von der begünstigten Person gemäß Regelung in der Pensionszusage nach dem Rucksackprinzip mitgenommen, oder verbleiben bis zum Pensionsantritt in der Firma, wo die begünstigte Person entweder die Kapitalauszahlung oder Verrentung wählen kann. Das Pensionsantrittsalter der Pensionszusage entspricht dem Regelpensionsalter von 65 Jahren. Die Vertragsdauer einer Zusage muss zumindest sieben Jahre betragen.

Welche Vorteile eröffnen diese beiden Wege? „Bei der leistungsorientierten Pensionszusage ist man in der Finanzierung ,freier‘“, ergänzt Reindl. Eine Mindestdeckung müsse „sicher“ über eine klassische Lebensversicherung oder gewisse als „sicher“ geltende Investmentfonds gehalten werden. Der Rest könne nach Belieben angespart werden, z. B. über Investmentfonds oder Fondspolizzen. Bei der beitragsorientierten Variante empfehle sich eine klassische Lebens-/Renten-Versicherung als Finanzinstrument. „Sie stellt bilanziell und risikotechnisch den wenigsten Aufwand und das geringste Risiko für das Unternehmen dar“, sagt Reindl. Die klassische Lebensversicherung sei allerdings von ihren Ertragsaussichten her „sehr konservativ“, sprich sie werfe vergleichsweise weniger Rendite ab. „Auf dem Papier schauen Fondslösungen immer besser aus, da man mit eher höheren Prognosen kalkuliert. Ich empfehle daher zumeist die beitragsorientierte Lösung“, stellt der bAV-Experte fest.

Kein Licht ohne schatten

„Die direkte Leistungszusage bietet zwar mehr Freiheiten, ist aber auch von höherer Komplexität geprägt“, ergänzt Reindl. Beispielsweise müssen entsprechende Rückstellungen gebildet werden, die bei der Bilanzierung zu berücksichtigen sind. „Zudem ist bei der Vereinbarung der Pensionszusage die exakte Formulierung wichtig, damit alle relevanten Punkte inhaltlich korrekt dargestellt werden“, merkt die Zurich-Expertin an. Bei einer leistungsorientierten Pensionszusage muss das gesetzliche Mindesterfordernis, also die Wertpapierdeckung gemäß Paragraph 14 des Einkommensteuergesetzes oder die Deckung mittels Versicherungen mit einem klassischen Deckungsstock zur Finanzierung der Zusage gegeben sein. Derstroff weiter: „Darüber hinaus kann eine davon unabhängige Finanzierungsform, etwa fondsgebundene Versicherungen, oder die Veranlagung im klassischen Deckungsstock in voller Höhe usw., ergänzend eingebaut werden.“ Bei der beitragsorientierten Pensionszusage verspricht der Arbeitgeber Beitragsleistungen, die laut Richtlinien zu „bestimmten oder bestimmbaren“ festzulegenden Rentenleistungen führen. „Diese Leistungen werden aufgrund der aktuellen Anforderungen nur mit einer klassischen Lebensversicherung erreicht“, so Derstroff. Die erwirtschafteten Gewinne der klassischen Lebensversicherung über die garantierte Versicherungssumme hinaus können vertraglich nicht fixiert werden.

Einige Fallstricke

Durchaus aber können steuerliche Probleme auftauchen. Reindl: „Ein Risiko ist eine steuerliche Aberkennung, insbesondere weil Zusagen so gestaltet sind, dass diese steuerlich nicht anzuerkennen sind oder aber bei GGF und Familienmitgliedern diese dem ,steuerlichen Fremdvergleich‘ nicht standhalten. Wesentlich riskanter aber ist eine Einordnung einer direkten Leistungszusage mit Rückdeckung zum Beispiel über eine Versicherung als ,steuerlicher Zufluss‘ und Sachbezug.“ Dies sei in der Regel eher teuer.

Zudem könnten bilanzielle Probleme auftreten. Die direkte Leistungszusage ist am Anfang unkompliziert. Durch die verpflichtende Rückstellungsbildung kann sie sich aber nach einem oder zwei Jahrzehnten zu einer bilanziellen Belastung im Unternehmen auswachsen – insbesondere, wenn die Finanzierung auf der Aktivseite hinterherhinkt. „Das führt eventuell zu Problemen mit der Kapitalquote, was sich wiederum bei Kreditvergaben durch Banken ungünstig bemerkbar macht oder auch, dass wegen der immer höher werdenden Rückstellung geringere Gewinne oder gar Bilanzverluste eintreten“, erläutert Reindl und fügt hinzu: „Bei beitragsorientierten Zusagen ist dieses bilanzielle Risiko nicht gegeben.“

Letztlich könnten noch arbeitsrechtliche Probleme auftauchen: Erteilt man einem Arbeitnehmer eine Zusage, so muss die Leistung schließlich auch wie vereinbart erbracht werden. Unsaubere Regelungen in der Zusage könnten bewirken, dass das Unternehmen Zahlungen leisten müsse, die ursprünglich so nicht gewollt waren. Ohne Zustimmung des Arbeitnehmers lasse sich die Zusage grundsätzlich nicht ändern.

Was geschieht mit der bAV, wenn die Führungs- oder Fachkraft gekündigt oder entlassen wird? Ansprüche verfallen gemäß Regelungen dann innerhalb der Unverfallbarkeitsfrist von drei Jahren. Nach Erreichen dieser Frist würden anteilige Ansprüche erhalten bleiben und dem Begünstigten „mitgegeben“. Eine günstigere Regelung für Arbeitnehmer ist möglich, so Derstroff. Die „Mitnahme“ des Vertrages könne bei Austritt in der Anwartschaftsphase in folgender Form erfolgen: 1. als steuerpflichtige Barauszahlung des Kapitals; 2. das Kapital wird privat in Form einer Versicherung steuerpflichtig fortgeführt und erst zur Pensionsphase in eine Pensionskasse oder Betriebliche Kollektiv-Versicherung übertragen, wobei kein Zufluss erfolgt und damit Einkommensteuer kein Thema ist oder 3. die steuerpflichtige Übertragung ins Ausland.

Was droht den Arbeitnehmern bei Konkurs des Unternehmens? „Das Kapital aus der Pensionsrückdeckungsversicherung ist durch Verpfändung zugunsten der begünstigten Person vom wirtschaftlichen Schicksal des Unternehmens unabhängig. Sie stehen somit uneingeschränkt der begünstigten Person zu“, beruhigt die Zurich-Expertin. Zweckgebundene vorhandene Wertpapiere seien als Sondervermögen gesichert. Bei GGF mit mehr als 25 Prozent Anteilen sei eine Verpfändung des Wertpapierdepots zugunsten der begünstigten Person unbedingt angeraten. Bei Schließung des Unternehmens könne die Kapitalisierung des Vertrages erfolgen – was aber der dann gültigen Regelung und Steuerprogression unterliege. Alternativ könne bei Arbeitnehmern die Übertragung der Pensionszusage auf eine Pensionskasse oder eine Betriebliche Kollektivversicherung erfolgen. Diese würde die Rente dann als „fiktiver“ Arbeitgeber an die begünstigte Person zahlen.